Co na nás čeká, až tohle skončí? To nikdo ve skutečnosti neví. Ale svět má před sebou nejspíš pár vzrušujících a nepředvídatelných let, a to i díky americkým prezidentským volbám, které nás čekají 3. listopadu.

Globální akcie potřebují skokový růst výnosů

Agresivní politika centrálních bank a vlád vyvolala v první polovině letošního roku na akciových trzích výrazné oživení a vzbudila všeobecnou důvěru v to, že svět koronavirovou krizi překoná s menšími škodami než finanční krizi z roku 2008.

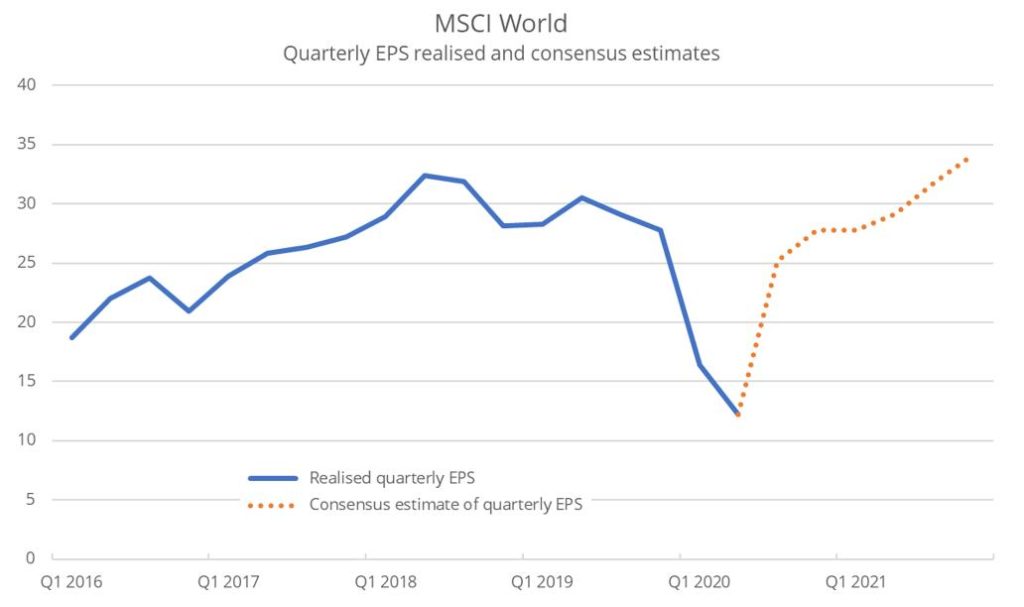

Globální akcie se dokázaly plně zotavit ze ztrát, které utrpěly v průběhu první vlny pandemie, ačkoli se výnosy globálních firem propadly o 56 % – takže jejich P/E poměr (pozn. red. – vyjadřuje poměr mezi tržní cenou akcie a čistým ziskem na akcii, resp. tržní kapitalizací dané firmy a jejím čistým ziskem) při současné cenové hladině vystřelil až na téměř dvacetiosminásobek.

Na počátku třetího čtvrtletí výsledkové sezóny jsou očekávání vysoká a odhady mluví o 106% vzestupu čtvrtletních výnosů, který bude dál pokračovat, dokud výnosy v posledním kvartále roku 2021 nedosáhnou nového absolutního maxima. Pokud se firmám skutečně podaří dosáhnout tohoto obratu, bude světový akciový trh v roce 2021 oceněn na 19,3násobek výnosů. Vzhledem k tomu, co nabízejí dluhopisy jako alternativu, není takové ocenění nijak nepřiměřené.

Jak pravděpodobné tedy je, že se výnosy firem takto výrazně zvýší? New York Fed Weekly Activity Index, který nabízí hodnocení růstu americké ekonomiky v reálném čase, vykázal od konce dubna výrazné zotavení ve tvaru V, i když na původní hodnoty ještě v polovině září o pět procent ztrácel. Pokud však bude v nastaveném kurzu pokračovat, vrátí se největší světová ekonomika ještě před koncem roku znovu do oblasti růstu.

Počet trvale ztracených pracovních míst vzrostl v srpnu z 1,2 milionu před pandemií na 3,41 milionu, což je vysoké číslo, ale pořád nic ve srovnání s rokem 2008, kdy došlo ke skokovému nárůstu z 1,49 milionu na 6,82 milionu (a to byl tehdy trh práce menší, než je dnes – pozn. aut.). Podle CPB se objem světového obchodu v červnu meziměsíčně zotavil o 7,6 procenta a má nakročeno k dalšímu zlepšení. Zdá se tedy, že se věci postupně normalizují, i když se globální obchod ocitl v nejhorší situaci od globální finanční krize.

Podle různých údajů, které jsou v tomto okamžiku k dispozici, roste pravděpodobnost, že se výnosy firem během následujících 18 měsíců vrátí na úroveň předcházející pandemii, ale poté už není dlouhodobá míra růstu ani zdaleka tak jistá. V nadcházejícím desetiletí budou pro investory dvěma nejdůležitějšími faktory inflace a volatilita na finančních trzích i v ekonomice samotné. Těmito tématy se budeme podrobněji zabývat v dalších čtvrtletních výhledech.

Dopady amerických voleb na akcie jsou zpravidla minimální, ale křivka indexu VIX říká, že tentokrát to bude jinak

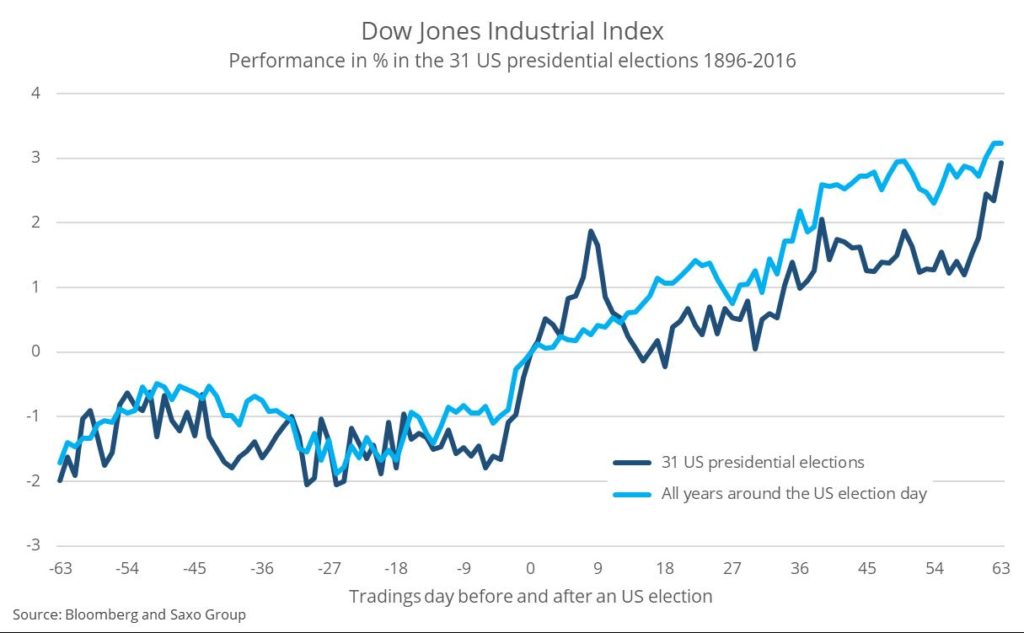

Prozkoumali jsme všech 31 případů amerických prezidentských voleb za období 1896-2016, abychom objasnili, jak se chová americký akciový trh před volbami a po nich. V průměru zůstávají americké akcie, měřené indexem Dow Jones Industrial Average, před prezidentskými volbami na původních pozicích a po volbách stoupnou zhruba o tři procenta.

Pokud měříme výkonnost amerického akciového trhu ve všech letech období 1896-2016, včetně let amerických prezidentských voleb, zjistíme stejné průměrné tendence. Vzestup amerického akciového trhu po volbách tedy s největší pravděpodobností není funkcí výsledků voleb ani souvisejících nálad, ale patrně jde o sezónní efekt měsíců listopadu, prosince a ledna. Pokud však náhodně vyberete 29 z 31 volebních roků, tato „sezónnost“ někdy zmizí. Jinými slovy tedy statistická robustnost tohoto efektu závisí na výběru vzorků.

Zaměřili jsme se také na denní volatilitu během 63 dnů obchodování před americkými volbami a po nich. U 31 prezidentských voleb v letech 1896-2016 jsme pozorovali před volbami průměrnou denní volatilitu 0,98 procenta a 1,01 % po nich. Tento rozdíl však není statisticky významný, a tak není možné říci, zda volby volatilitu skutečně zvyšují.

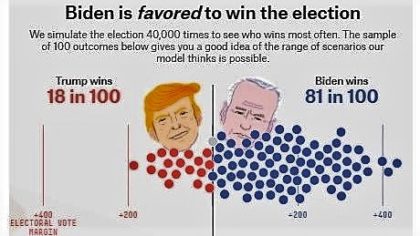

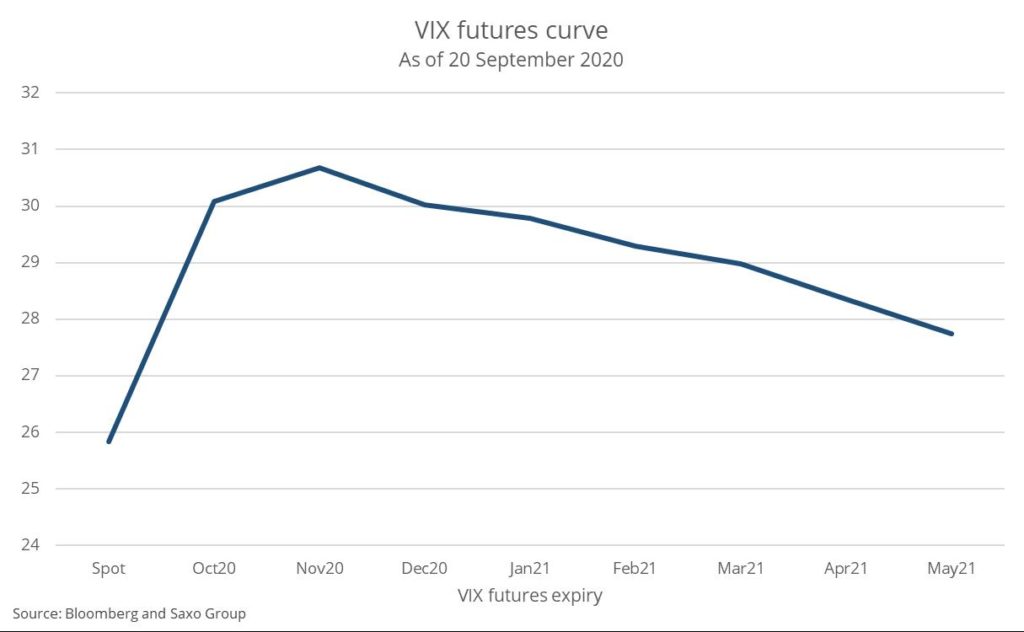

Denní volatilita 1,01 procenta po amerických volbách odpovídá v přepočtu na rok zhruba 16 procentům a je tedy mnohem nižší, než aktuální implikovaná volatilita měřená křivkou futures na indexu VIX. Tady vidíme, že implikovaná volatilita forwardu za 30 dní pro měsíce říjen, listopad a prosinec v přepočtu na rok překročila hodnotu 30.

Vyšší skutečnou volatilitu jsme zaznamenaly jen u voleb v letech 1916, 1932 a 2008, z čehož vyplývá, že aktuální ceny VIX nepočítají se scénářem s opravdovým koncovým rizikem. V případě zpochybněných voleb, nebo pokud by vyhrál demokrat Joe Biden, se může docela dobře ukázat, že byla volatilita před volbami ještě laciná.

Americký akciový trh během Trumpovy éry, a jak se mohou Bidenovy daně promítnout do výnosů

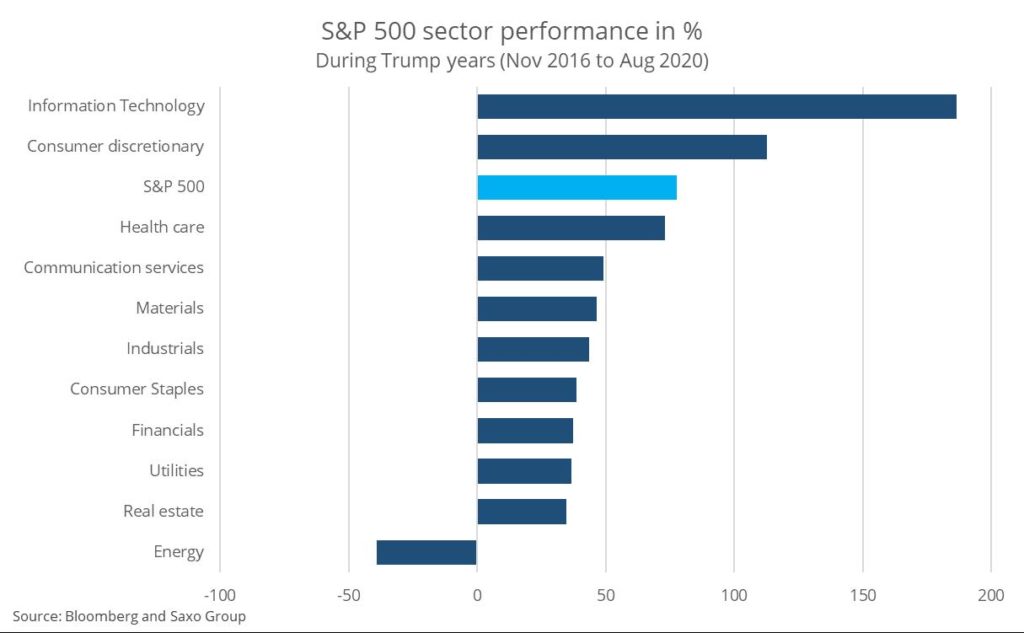

Když analytici z Wall Street v roce 2016 tvrdili, že by bylo Trumpovo vítězství pro akciové trhy špatnou zprávou, hluboce se mýlili. Americký akciový trh si za čtyři roky Trumpovy vlády vedl vcelku dobře, a to navzdory rostoucímu napětí mezi Čínou a USA, které přineslo americkým firmám problémy v globálních dodavatelských řetězcích.

Většina zisků pocházela ze tří sektorů – informačních technologií, zboží občasné spotřeby a zdravotnictví. Právě ty, spolu s komunikačními službami (jejichž definice byla v září 2018 rozšířena i na sociální média – pozn. aut.), nejvíc získaly z Trumpovy reformy zdanění právnických osob v roce 2017.

Naopak tradiční sektory jako energetika, finance a nemovitosti, u nichž by člověk čekal, že si povedou skvěle, patřily za Trumpa mezi nejslabší. Energetika je dokonce jediný sektor, který měl za Trumpovy vlády záporné výnosy.

Trumpova reforma daní z příjmů právnických osob je také klíčem k pochopení, proč je jeho znovuzvolení pro akciové trhy asi tou nejlepší možností. Účastníci trhu si už na Trumpovu osobnost zvykli a podnikovému sektoru plynuly z Trumpovy politiky nižších daní a menšího státního dohledu četné výhody. Dokonce i vztah mezi Spojenými státy a Čínou je za Trumpovy éry pro firmy a investory do jisté míry předvídatelný.

Oproti tomu Bidenovo vítězství by mohlo být pro akcie špatnou zprávou, protože Biden navrhuje zvýšit zákonnou sazbu daně z příjmů právnických osob z 21 procent na 28 a sazbu GILTI (Global Intangibles Low-Tax Income – jde o příjem zahraničních dcer amerických společností z nehmotných aktiv, jako jsou patenty, ochranné známky a autorská práva, pozn. red.) z 10,5 procenta na 21.

Kromě toho navrhuje Biden zvýšit minimální sazbu daně z příjmů právnických osob na 15 procent a strhávat poplatníkům s vysokými příjmy odvody na sociální zabezpečení. Odhaduje se, že by tyto změny daňové zátěže snížily výnosy firem z indexu S&P 500 celkem o devět procxent – a to ještě předtím, než se na ocenění projeví druhotné efekty, jako je např. změna nálady investorů.

Největší dopady budou mít dvě změny sazeb – zákonem stanovené daně a GILTI. Ty nejvíc zasáhnou komunikační služby, zdravotnictví a informační technologie, protože právě na tyto firmy se zpravidla vztahují nejnižší daňové sazby a zároveň jsou velkými uživateli nehmotných aktiv.

Tyto sektory byly tahouny akciového trhu, a tak máme důvod se obávat, že se po Bidenových změnách v daňovém systému momentum obrátí. Otázkou zůstává, zda si Biden dovolí tyto změny zavést i v době oslabení ekonomiky.

Co slibují kandidáti

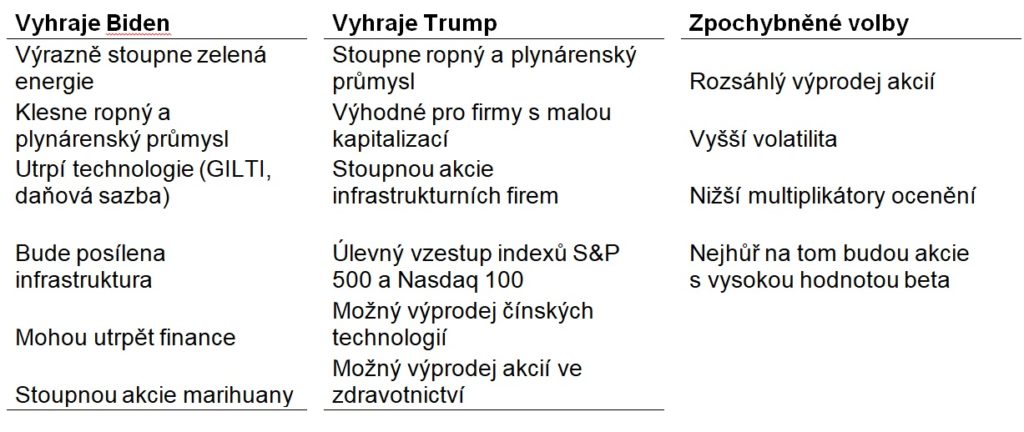

Následující tabulka ukazuje naše současné odhady tržních dopadů podle toho, zda 3. listopadu vyhraje demokrat Joe Biden, nebo republikán Donald Trump. V delším časovém horizontu nebude pravděpodobně velký rozdíl v tom, kdo z nich zvítězí.

Víc bude záležet na tom, zda se Demokratické straně povede získat najednou úřad prezidenta i celý Kongres. Nehledě na celkový obrázek bude prosperita některých odvětví nejspíš záviset na tom, který z kandidátů vyhraje. Níže jsou uvedeny naše odhady v dané situaci, ty se však mohou dál měnit podle toho, jak bude trh hodnotit prezidentské debaty.

Dopady amerických voleb na akciové trhy, když:

Autor je vedoucí kapitálové strategie Saxo Bank

(Redakčně upraveno)