Opětovné vzplanutí obav o americké regionální banky možná překvapilo svým načasováním, ale rozhodně ne trendem samotným. Úleva, která zavládla po záchraně First Republic Bank, měla jen krátké trvání a nezájem o akcie regionálních bank po uzavření dohody s JP Morgan patrně ještě povzbudil obchodníky spekulující na pokles cen.

Bankovní sektor i nadále trápí strukturální problémy, mezi něž patří i fakt, že značnou část portfolia tvoří cenné papíry držené do splatnosti (což může v tuto chvíli znamenat značné ztráty, pozn. aut.), a také velký podíl nepojištěných vkladů.

To jsou všechny vklady přesahující limit 250 000 dolarů pojištěný vládní korporací FDIC (Federal Deposit Insurance Corporation). Situaci ještě komplikují zvýšené náklady na pojištění u FDIC. Největší problém pak nastává, když dostatečný počet vkladatelů ztratí důvěru v banky a začne z nich vybírat své prostředky.

Takové vybírání vkladů se může proměnit v sebenaplňující proroctví a způsobit run na banku. V konečném důsledku pak přežití bank nezáleží na jejich skutečné síle, ale na tom, nakolik vnímají masy, které jim svěřují svoje peníze, bankovní vklady jako bezpečné.

S tím, jak se banky snaží navýšit objem depozit, se zároveň musí vyrovnat s rostoucí konkurencí. Zvyšující se úrokové sazby dělají z dluhopisů, fondů peněžního trhu a další investic lukrativnější způsob zhodnocení peněz firem i jednotlivců. Banky navíc čelí i riziku dalšího zpřísnění regulace.

Hrozící problémy s investičními nemovitostmi

Tlak na akcie bank zvyšují mimo jiné i jejich vazby na investiční nemovitosti, jež mohou napovědět, které další banky jsou v ohrožení. I viceprezident Berkshire Hathaway Charlie Munger nedávno varoval před nadcházející bouří na americkém trhu s investičními nemovitostmi.

Podle něj dojde k propadu jejich cen, zatímco jsou americké banky „plné“ dle jeho názoru „nenávratných půjček“. Vzhledem ke stále častější možnosti pracovat z domova, případně v nějakém hybridním režimu, je jedním z významných zdrojů rizika segment kancelářských prostor.

Rostoucí ceny půjček navíc komplikují život vlastníkům nemovitostí a ztěžují financování mnoha staveb. Pokud developeři nebudou splácet půjčky, může to být pro zainteresované americké úvěrové instituce velká rána, a to může mít i vcelku rychlý a přímý dopad na poskytování bankovních úvěrů v rámci celé ekonomiky.

Průzkum evropských bankovních úvěrů vysílá varovné signály

V úterý byl také zveřejněn průzkum bankovních úvěrů realizovaný Evropskou centrální bankou (ECB) v prvním čtvrtletí letošního roku, z něhož vyplývá, že úvěrové podmínky bank eurozóny v oblasti půjček a úvěrových rámců pro obchodní podniky v tomto čtvrtletí znovu výrazně zpřísnily a tempo jejich zpřísňování je nejvyšší od krize veřejného dluhu eurozóny v roce 2011.

Banky navíc hlásí i další výrazné čisté zpřísnění úvěrových podmínek u půjček na bydlení. Za nižší objem nových půjček ale nemůže jen strana nabídky, ale i slabší poptávka.

Čistá poptávka firem po úvěrech v letošním prvním kvartále výrazně poklesla kvůli vysokým úrokovým sazbám. Inflace zůstává i nadále vysoká, zejména v sektoru služeb, a zdá se, že narůstají obavy z ekonomických důsledků nedávného zpřísnění.

Vyhlídky v oblasti likvidity se zhoršují

Za nedávné posílení trhu částečně mohlo náhlé navýšení likvidity. Centrální banky totiž napumpovaly do ekonomik zhruba jeden bilion amerických dolarů. Šlo mimo jiné o nový prostředek zajištění likvidity, jehož prostřednictvím Fed (centrální banka USA, pozn. red.) zareagoval na krizi Silicon Valley Bank, o nákupy japonských vládních dluhopisů ze strany Bank of Japan (BOJ) a o nedostatečně razantní kvantitativní zpřísňování ze strany ECB.

Od konce ledna už americké ministerstvo financí vybralo ze svého účtu u Fedu zhruba 500 miliard dolarů, ale tento zdroj likvidity nyní vysychá, protože na účtu zbývá necelých 100 miliard. Musíme naopak počítat s rizikem úbytku likvidity, protože se objevují obavy ohledně dluhového stropu a ECB zrychluje kvantitativní zpřísňování. Pravděpodobná je i změna politiky BOJ. Částečnou kompenzaci může zajistit uvolňování ze strany čínské centrální banky, ale to bude patrně omezené a cílené.

Riziko ekonomických důsledků

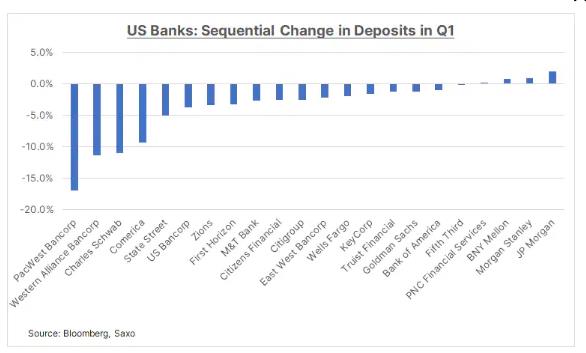

Regionální banky ve Spojených státech mohou i nadále čelit odlivu vkladů. Výše uvedený graf ukazuje postupný pokles objemu depozit vyplývající z výsledků za první čtvrtletí. Riziko systémové krize sice zůstává i nadále nízké, je ale třeba sledovat, které další regionální banky mohou čelit hrozbě runu.

Pravděpodobné je i další zpřísnění úvěrových podmínek, neboť banky budou v nadcházejících měsících ve svých obchodních aktivitách konzervativnější a budou se snažit udržet si kapitál. Fed již informoval o prudkém propadu komerčních úvěrových aktivit v posledních dvou březnových týdnech, a to zejména u menších bank.

Totéž naznačuje i ECB. Větší opatrnost mezi bankami může vést k útlumu obchodních aktivit, a zvýšit tak pravděpodobnost recese. To by ohrozilo zejména firmy, které jsou více závislé na externím financování.

Autorka je tržní stratéžka Saxo Bank

(Redakčně upraveno)

Ilustrační foto: Depositphotos.com