Propady jsme pozorovali od konzervativních státních dluhopisů, přes akcie, až po krypto svět, který se otřásá v základech. Investiční trhy kvůli zvyšování sazeb sice krvácí, ale po horečce z předchozích let trochu vychladnout potřebovaly.

Oči investičního světa jsou logicky vzhledem k velikosti trhu upřeny za oceán, ostře sledovány jsou zejména všechny kroky tamní centrální banky. Americký Fed letos agresivně zvyšoval úrokové sazby na nejvyšší úroveň za 15 let. Je ale zjevné, že americká centrální banka vidí stále větší riziko v tom, že monetární politiku utáhne málo, než že ji utáhne příliš.

Strašák 70. let minulého století, kdy se inflace vymkla kontrole a opanovala celou dekádu, je stále živý. Centrální bankéři jsou tak pravděpodobně odhodláni neopakovat při krocení inflace chyby svých předchůdců a chtějí ji pod kontrolu dostat rychleji – proto tak rázné zvýšení sazeb.

Přestože Fed ve zvyšování úrokových sazeb nyní zvolnil, potřebu jejich růstu stále vidí. S tím, jak jsou už nyní úrokové sazby relativně vysoko, není ani tak důležitá debata, jak rychlé tempo bude jejich zvyšování mít.

Jako důležitější vidím nyní dvě věci. Zaprvé je to otázka, jak vysoká bude cílová úroková sazba, která bude potřebná ke zkrocení inflace. A zadruhé, jak dlouho budou muset úrokové sazby zůstat takto vysoko, aby měly dostatečný efekt.

Balanc na tenkém ostří

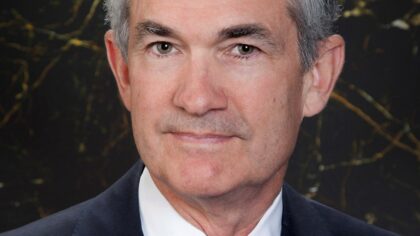

Šéf Fedu Jerome Powell jasně řekl, že zpomalení tempa zvyšování úrokových sazeb (ze 75 procentních bodů na 50, pozn. aut.) nebude znamenat uvolnění měnových podmínek, anebo pauzu v utahování měnové politiky.

Zdůraznil, že je předčasné se bavit o přestávce ve zvyšování úrokových sazeb a v redukci rozvahy Fedu. Úrokové sazby musí jít výše, než Fed odhadoval v září, a musí tam zůstat po delší dobu, aby se inflace dostala zpátky k cíli.

I když si jsou centrální bankéři jistě vědomi toho, že se jejich kroky do reálné ekonomiky promítnou až s odstupem, změnit kurz se tedy zatím nechystají. Fed tak bude dál „podkopávat“ ekonomiku, a potažmo i finanční trhy, aby dosáhl svých inflačních cílů. Fed ale balancuje na hodně tenkém ostří. Se zvyšováním sazeb roste riziko, že to centrální banka „přežene“, čímž by mohla vyvolat hlubší recesi.

Zdá se ale, že se Powell poklesu hospodářského růstu nebojí. Jak centrální banky demonstrovaly u pandemie, mají silné nástroje, aby znovu rychle uvolnily měnovou politiku a v podstatě nalily peníze znovu do systému, čímž by mohly zatáčku směřující do hlubší recese vybrat.

Trhy věří ve zkrocení inflace

Mohu-li odhadovat, tak dosavadní zpřísnění měnové politiky společně s tím, jak se ve světě dostávají do normálu dodavatelské řetězce, by mělo stačit na mírné ochlazení inflačních tlaků v nejbližších čtvrtletích. A přijde-li na lámání chleba a ekonomika přeci jen spadne do recese, Fed i přes svou nynější tvrdou rétoriku nebude utahovat dále monetární politiku, protože by to způsobilo už skutečně hlubší recesi.

Ani akciové a dluhopisové trhy nepromítají do cen, že by v příštím roce mělo dojít k výraznému poklesu hospodářského růstu a ziskovosti firem. Podle nynějšího nacenění trh věří, že inflace poklesne k cíli jen za cenu malé rány pro hospodářský růst.

Nelze ale ignorovat ani dvě protichůdné varianty, kdy Fed skutečně půjde do extrémního utahování měnové politiky a ziskovost firem výrazně utrpí. Nebo že si dá Fed pauzu příliš brzo a inflační očekávání se budou muset přecenit na dlouhodobě vyšší úroveň.

Napoví i prezidentské volby

Který z těchto scénářů zvítězí? Napovědět mohou také prezidentské volby v Americe za dva roky, jelikož otázky inflace a hospodářského poklesu budou mít i politickou dimenzi. Je možné, že Fed otočí dřív, než bude inflace ukotvena na dvou procentech, a naopak bude muset uvolňovat měnovou politiku v případě recese a politických tlaků, a tím se dostaneme do prostředí dlouhodobě vyšší inflace.

Dokud Fed bude pokračovat se současnou silnou rétorikou a bude ji doprovázet i činy, budeme se stále nacházet v prostředí, které není příliš nakloněno růstu aktiv, jako jsou akcie. Na druhou stranu můžeme být svědky toho, že se trh vyčistí od levných peněz a pseudoziskových projektů, startupů a firem, které těžily z nulových úrokových sazeb.

Takové pročištění potřebuje trh jako sůl. V minulých dvou letech byli investoři ochotní nakupovat v podstatě cokoliv a růst akcií některých firem se vezl na vlně investičního nadšení, i přes jejich ztrátovost a minimálně nejistou budoucnost. Extrémním případem pak byly některé kryptoprojekty, které byly v podstatě postavené na vodě.

Základy pro nový růst

Vytvoří se tak dobré základy pro další budoucí a udržitelný hospodářský růst, z čehož budou profitovat prorůstová odvětví. Tudíž i tato zatím ne úplně růžová budoucnost přinese zajímavé příležitosti.

Ze všech krizí se akciové trhy zotavily a dlouhodobí investoři s vyváženými portfolii se touto epizodou nemusejí zneklidňovat. Naopak dnešní situace nahrává případnému navyšování pozic. A ti, kdo čekali, že se pustí do investování, až „akcie nebudou tak drahé“, se dočkali své příležitosti.

Rozhodně by se ale neměli pouštět do investování bezhlavě jen proto, že probíhá „slevová akce“. I ve slevách se může prodávat nekvalitní zboží. Jako vždy platí zásady rozložení rizika mezi více aktiv a jejich pečlivý výběr.

Autor je investiční analytik společnosti Broker Trust

(Redakčně upraveno)