Třetí čtvrtletí by zároveň mělo přinést zásadní obchodní dohody s tradičními spojenci USA v oblasti bezpečnosti – konkrétně s Japonskem a Evropskou unií. V případě Japonska však může vyjednávací proces ovlivnit domácí politika, zejména po volbách do horní komory parlamentu, které proběhnou 20. července.

Ačkoli se neočekává návrat k extrémním celním sazbám, které byly oznámeny při dubnovém „Dni osvobození“, nová cla nebudou úplně nepodstatná – mohou dosahovat 12 až 18 procent. Taková zátěž by mohla zpomalit nejen růst americké ekonomiky, ale i globální hospodářský vývoj.

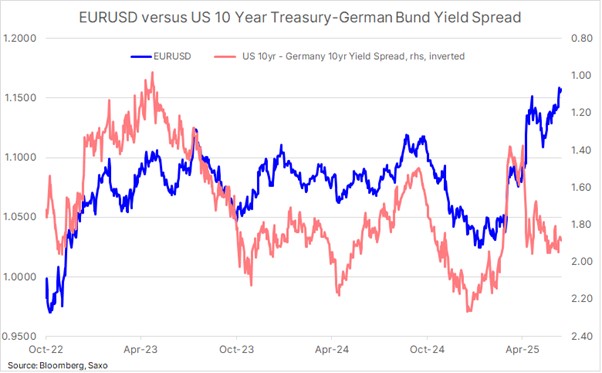

V nedávné historii kurz EUR/USD do značné míry kopíroval rozdíl ve výnosech dlouhodobých dluhopisů USA a eurozóny, konkrétně mezi desetiletým americkým státním dluhopisem a německým bundem, jak je znázorněno v grafu.

Letos však došlo k výrazné divergenci. Tu vyvolalo oznámení masivních investic Německa, což způsobilo prudký nárůst německých i evropských výnosů ve srovnání s globálními konkurenty. Fiskální expanze obvykle působí pozitivně na danou měnu.

Následné výrazné posílení eura vůči americkému dolaru už ale nelze jednoduše vysvětlit pouze děním v Evropě. Pravděpodobně odráží rostoucí obavy investorů, že obchodní bariéry zavedené Donaldem Trumpem a politika amerického ministerstva financí povedou k tomu, že kapitál reinvestovaný zpět na americké trhy nebude odměněn očekávanými výnosy.

John J. Hardy je hlavní komoditní stratég Saxo Bank

Ole Hansen je hlavní globální makroekonomický stratég Saxo Bank

(Redakčně upraveno)

Pokračování zítra