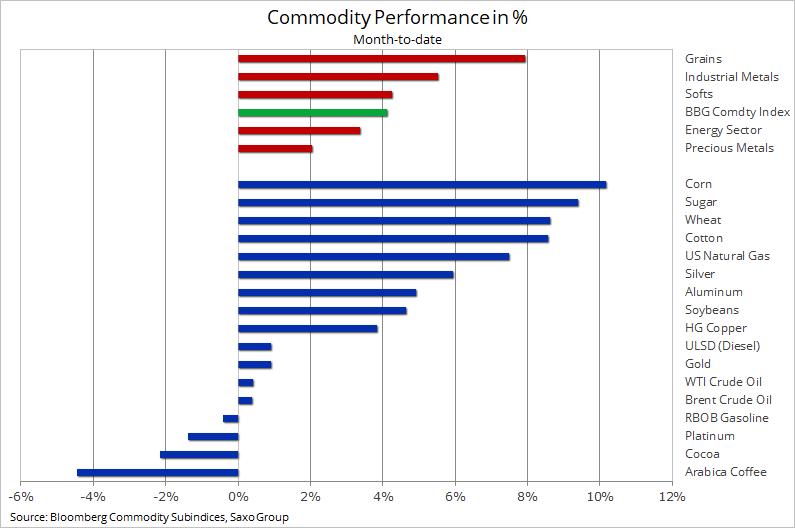

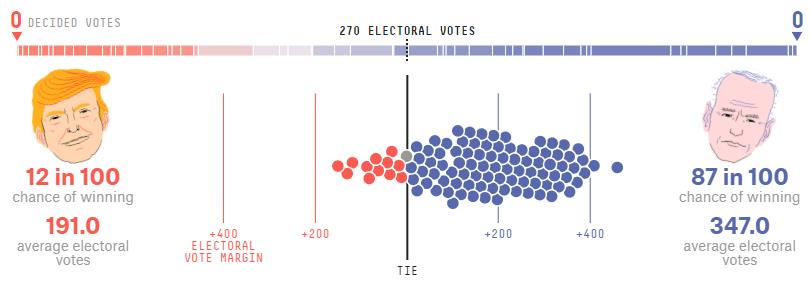

Z makroekonomického hlediska je významné, že se v posledním měsíci před americkými prezidentskými volbami zdá stále pravděpodobnější, že 3. listopadu vyhraje Joe Biden. V reakci na to zvolily trhy spíše reflační přístup a výnosy obligací na dlouhém konci křivky stouply, zatímco dolar oslabil.

Obě tyto skutečnosti byly pro komodity obecně příznivé, a to navzdory faktu, že nový nárůst případů nákazy koronavirem ohrožuje křehké ekonomické zotavení a s ním i vyhlídky na růst poptávky v krátkém časovém horizontu.

Nezávisle na tom, kdo nakonec získá 3. listopadu klíče od Bílého domu, vidíme do budoucna potenciál pro další zvýšení cen komodit v příštím roce. Omezení nabídky významných komodit od kovů přes energie až po klíčové plodiny spolu s příznivou makroekonomickou situací způsobenou slabším dolarem a reflací pravděpodobně povzbudí komerční i spekulativní nákupy v tomto sektoru.

Na základě toho sázíme na další vzestup ropy, mědi i klíčových plodin. Totéž platí pro i drahé kovy, přičemž stříbro na tom možná bude díky svému průmyslovému využití lépe než ostatní. Stříbro je totiž třeba při výrobě solárních panelů, kde lze v následujících letech očekávat výrazný a patrně stále rychlejší růst s tím, jak bude nabírat obrátky zelená elektrifikační agenda, zejména pokud budeme 3. listopadu svědky „modré vlny“.

Ropa s otazníkem

Propad cen ropy i poptávky po ní během pandemie vede ke značnému omezení investičních nákladů, které se projeví na rychlosti poklesu produkce mimo země skupiny OPEC. Na základě toho lze předpokládat, že se ceny ropy a pohonných hmot v roce 2021 znovu zvednou. Rychlá restrukturalizace trhů a vyšší ceny totiž nemusí na rozdíl od předchozích cyklů přinést nárůst produkce mimo OPEC.

V případě cen ropy bude klíčovým faktorem dostupnost vakcíny, která by s sebou měla přinést obnovení celosvětového cestovního ruchu i dojíždění za prací. Když ještě zůstaneme u energie, všeobecně se očekává, že pokud vyhraje Biden, zapojí se Spojené státy do celosvětových snah o omezení emisí prostřednictvím investic do zelenějších energetických řešení a zároveň novými předpisy omezí další růst produkce břidličné ropy. Pro ceny břidličné ropy by tak bylo, i díky zpomalení růstu nabídky, Bidenovo vítězství lepší zprávou, než setrvání Donalda Trumpa v Bílém domě.

V kratším časovém horizontu však mají ropa i pohonné hmoty stále problémy způsobené převisem nabídky v době, kdy začínají opět celosvětově růst počty nakažených koronavirem, takže se znovu objevují obavy ohledně dalšího vývoje globální poptávky.

Skupina OPEC+ má 1. prosince rozhodnout o tom, zda od ledna opravdu přistoupit k již dříve odsouhlasenému zvýšení produkce o 1,9 milionu barelů denně, nebo je raději ještě odložit. Na vakcínu si svět ještě pár měsíců počká, poptávka po palivech se zotavuje jen pomalu a libyjská produkce roste, což staví skupinu před nesnadné rozhodnutí.

Hlavními faktory, které rozhodnou, kde v rámci rozmezí 38 až 48 dolarů za barel zakončí ropa Brent letošní rok, budou pravděpodobně výsledky amerických voleb, schůzka zástupců skupiny OPEC+ a dopady COVID-19 na poptávku. Prozatím zůstává jak ropa Brent, tak ropa WTI v pásmu těsně nad 40 dolary a pravděpodobnost, že by je do 3. listopadu prolomily, není moc veliká.

Zlato v zajetí býků

Zlato zatím funguje v režimu „počkáme a uvidíme“. V současnosti se snaží znovu získat momentum, což způsobilo, že fondy v týdnu do 13. října snížily své čisté dlouhé pozice, ať už jde o opce nebo futures, na 12 milionů uncí. To je zatím nejméně od června roku 2019, tedy těsně předtím, než začal drahý kov svůj 50% vzestup na současnou hladinu.

Dlouhodobější investoři, kteří převážně vyjadřují svá býčí očekávání prostřednictvím produktů obchodovaných na burze, mezitím v minulém týdnu omezili svou celkovou držbu o pouhých 330 000 uncí. Takto malé snížení může kromě skutečnosti, že je trh již značně vyčpělý, odrážet také váhavost nastupující před americkými prezidentskými volbami. Ceny stále více počítají s Bidenovým vítězstvím, a tak se někteří investoři nejspíš rozhodli do 3. listopadu už nic neřešit. Zvlášť vzhledem k živé vzpomínce na rok 2016, kdy týdny následující po Trumpově vítězství přinesly 15% korekci.

Podle nás se však celkově býčí narativ nijak nezměnil. Druhá vlna koronaviru bude ohrožovat už tak křehké ekonomické zotavení, takže dál poroste fiskální i monetární podpora. Investoři se snaží zajistit proti Bidenovu vítězství a výnosy z dluhopisů stoupají. I když to může být z krátkodobého hlediska problém, obrací se znovu pozornost k inflaci, což by mělo spolu s oslabeným dolarem vystřelit ceny drahých kovů v roce 2021 zase o něco výš.

Obiloviny ohrožuje obava ze špatné sklizně

Bloomberg Grains Index dosáhl minulý týden svého patnáctiměsíčního maxima a od srpnového minima se už zotavil o více než 25 %. Trh s pšenicí se sice po nedávném vzepětí na nějakou dobu zastavil, ale kukuřice i sójové boby kvůli obavám z nízké globální produkce v době silné poptávky dále stoupaly.

Sucho, za které prý může La Niña, způsobilo obavy ze špatné jihoamerické sklizně, a to právě v době, kdy Čína začala realizovat rozsáhlý plán doplňování zásob. Krátkodobě budou klíčem případné srážky v Jižní Americe a v černomořském regionu.

Měď na špici

Po krátkodobé korekci začátkem října začala měď znovu stoupat, až dosáhla nejvyšší hladiny za více než dva roky – 3,22 dolaru za libru. Zářijové zotavení bylo způsobeno prudkým úbytkem zásob v burzami sledovaných skladech.

K nejnovějšímu vzepětí však došlo v době, kdy již hladina zásob začala znovu stoupat. Nedávný růst byl totiž způsoben posílením čínského jüanu vůči dolaru na nejvyšší úroveň od července 2018, dále také rizikem stávek komplikujících dodávky z Chile a v neposlední řadě nedávným washingtonským jednáním o stimulech.

Tyto tři skutečnosti však budou mít na trh asi jen krátkodobé pozitivní účinky, zatímco dlouhodobé tendence budou patrně určovat spíše následující faktory:

• Další čínský pětiletý plán, na kterém se má Komunistická strana Číny dohodnout příští týden.

• Doba, kdy dorazí vakcína proti covid-19, která může pomoci obnovit poptávku v západním světě.

• Případný deficit pro příští rok spojený s prosazováním zelené agendy v energetice.

• Příznivé makroekonomické faktory, konkrétně slabší dolar a rostoucí poptávka po zajištění proti reflaci.

Autor je hlavní komoditní stratég Saxo Bank

(Redakčně upraveno)