K Chile se tak nyní možná přidají další země Latinské Ameriky i rozvíjející se trhy v Evropě. Naopak rozvojové země v Asii mohou v tomto ohledu zaostávat. Úrokové sazby se v této oblasti nezvyšovaly tak agresivně a tamní rozvojové trhy tím pádem nemají nyní tak velký manévrovací prostor. Celá situace může zvýšit atraktivitu akcií rozvojových trhů i obligací v tamních měnách.

Představenstvo Chilské centrální banky se rozhodlo snížit základní úrokovou sazbu o 100 bazických bodů na 10,25 procenta. Šlo o jeho jednomyslné rozhodnutí, které je ve srovnání s očekávaným snížením sazby o 75 bazických bodů považováno za holubičí.

Inflace v zemi klesá rychleji, než se čekalo, a hospodářský růst odpovídá prognózám z června. Chilská centrální banka tak získala argumenty k tomu, aby jako první odstartovala postupné snižování úrokových sazeb. Ty byla nucena během pandemie zvýšit z pouhých 0,2 procenta v polovině roku 2021 na 11,25 procenta na konci roku 2022.

Od té doby vyčkávala, pravděpodobně i na jasný signál od americké centrální banky, Fedu. K němu došlo na červencové schůzce Federálního výboru pro otevřený trh (FOMC). Na ní byl přijat jasný přístup závislý na datech, aniž by se Fed zavázal k dalšímu zvyšování sazeb.

Pro další rozvojové trhy to může být signál

Krok Chilské centrální banky může být signálem k zahájení uvolňování sazeb i na dalších rozvojových trzích. V Brazílii, Peru, Mexiku či Kolumbii. Také některé evropské rozvojové trhy, jako Česká republika, Maďarsko či Polsko, vyčkávaly déle, než je obvyklé. Nyní i pro ně může být příklad Chile signálem.

Asijské rozvojové trhy budou v současném cyklu se snižováním sazeb možná zaostávat. Nezvyšovaly je totiž tak agresivně, jelikož tamní inflační tlaky nebyly tak znepokojivé. Pokud však bude inflace dál zpomalovat, mohou se se snižováním sazeb ještě před koncem roku přidat Indie, Jižní Korea a Indonésie.

Kde hledat příležitosti?

Zahájení uvolňování sazeb může v rozvíjejících se zemích podpořit finanční trhy. Zvýšit nedávné výnosy z dluhopisů v místních měnách a dál zlepšit vyhlídky tamních akcií. Nejzajímavější pak mohou být latinskoamerické dluhopisy v domácích měnách, protože tamní centrální banky mají na snižování sazeb nejvíc prostoru.

Latinskoamerické měny navíc v letošním roce zaznamenaly značné posílení, kdy investoři využili příležitostí ke carry obchodům (investiční strategie, která využívá rozdílu úrokové míry, pozn. red.). Ty mohou být díky spreadu úrokových sazeb a oslabování dolaru stále atraktivní. Vzhledem k vysokému nacenění a k potenciálně rychlému poklesu sazeb, který může způsobit odliv kapitálu, ale už tu jsou jisté důvody k opatrnosti.

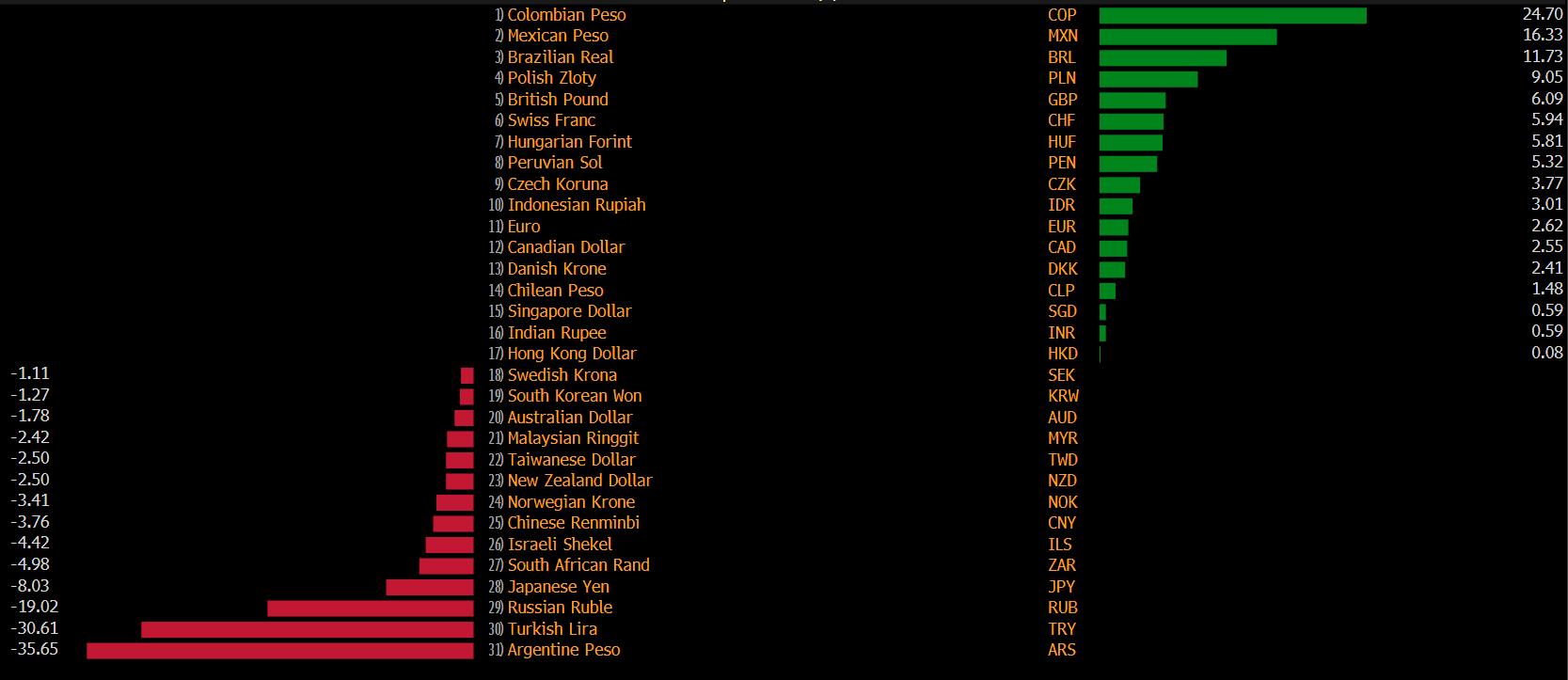

Výnosy ze spotových obchodů na devizových trzích ve srovnání s dolarem od začátku roku. Zdroj: Bloomberg

Možná rizika

Výhled na zpomalující se inflaci je pro rozvojové trhy klíčovým podnětem k zahájení snižování úrokových sazeb. Další inflační šok, způsobený buď klimatickou změnou, nebo geopolitickým napětím, by však mohl celou inflační trajektorii zvrátit.

Oživení ekonomických aktivit díky postupnému snižování sazeb je pro změnu ohroženo možnou recesí v USA nebo v Evropě, ale i zpomalením čínské ekonomiky. Navíc je tady riziko, že trhy už stihly zmírňování sazeb na rozvojových trzích zohlednit, a ocenění tak může ztratit atraktivitu.

Také carry obchody mohou být ohroženy, jelikož Bank of Japan praktikuje flexibilní měnovou politiku. Přitom právě japonský jen je jednou z klíčových měn, které pomáhají posilovat brazilský real a mexické peso. To může zpomalit tempo postupného snižování sazeb na rozvíjejících se trzích, které nebudou chtít přijít o výhodu carry obchodů.

Autorka je tržní stratéžka Saxo Bank

(Redakčně upraveno)