Oba ale nabízeli kompromis. Byli ochotni přistoupit na zvýšení v menším rozsahu než o jeden procentní bod. I tento kompromis ale zbylá pětice radních, včetně guvernéra Aleše Michla, odmítla.

Takový průběh měnově-politického jednání bankovní rady centrální banky je indicií, že rada je ve svém novém složení většinově poměrně zatvrzele proti jakémukoli dalšímu zvyšování základní úrokové sazby.

Viceguvernérka Eva Zamrazilová sice dle zápisu uvedla, že je připravena zvednout ruku pro navýšení sazby na některém z příštích zasedání, jestliže se projeví známky mzdově-cenové spirály. Pokud by se tedy růst cen a inflační očekávání začala výrazněji propisovat do nadměrného vzestupu mezd.

Radní Jan Frait zase podobně řekl, že pro zvýšení sazby zvedne roku, pokud nenastane očekávané ochlazování ekonomiky. Tudíž radní, kteří hlasovali pro ponechání sazeb, si nechávají „otevřená vrátka“ pro případné zvýšení sazby, ale z celkového kontextu jejich výroků je zřejmé, že se k možnému zvýšení úroků v letošním roce staví jen velmi vlažně.

Měnově-politické jednání bankovní rady navíc proběhlo před zveřejněním červencové inflace, která poměrně výrazně zaostala za prognózou ČNB. Což jen dále zvyšuje pravděpodobnost, že ČNB letos už úroky nezvedne. A od příštího roku by je mohla snižovat.

S takovým výhledem koresponduje vývoj tržních úrokových sazeb, které od poloviny června klesají. Klesají například výnosy desetiletých dluhopisů české vlády nebo desetileté swapy. Pokles těchto tržních úrokových sazeb znamená, že bankám se otevírá prostor, aby zbrzdily, až zastavily citelný nárůst úrokových sazeb hypoték.

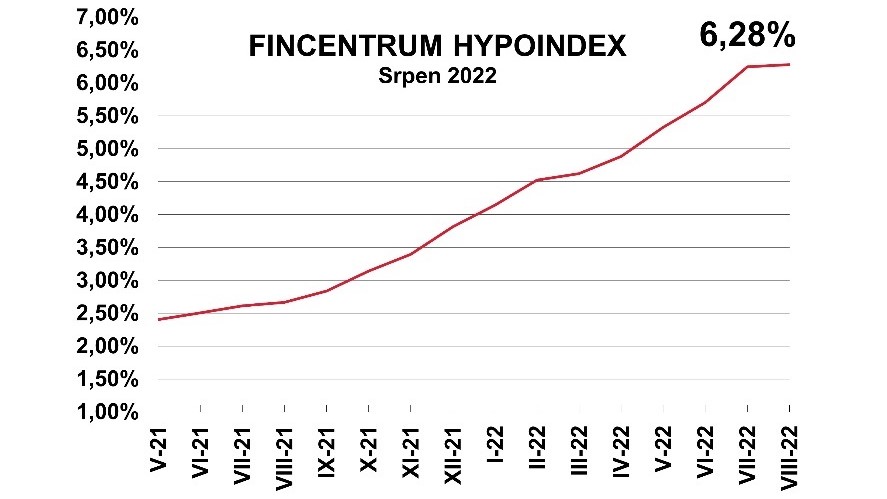

Ostatně, takový vývoj už je patrný. Průměrná sazba hypoték podle Fincentrum Hypoindexu činila letos začátkem srpna 6,28 procenta. Za poslední měsíc tak narostla jen nepatrně, o 0,04 procentního bodu.

Je tak pravděpodobné, že nejpozději od první poloviny příštího roku začnou hypotéky zlevňovat. Pokud tedy nedojde například k závažnému vyhrocení evropské energetické krize nebo k jinému citelnému vzestupu inflačních tlaků. Lidé, kteří nepotřebují hypotéku hned teď, by tedy měli počkat. Za rok by ji mohli mít i citelně levněji.

Autor je hlavní ekonom Trinity Bank a člen Národní ekonomické rady vlády (NERV)

(Redakčně upraveno)

Ilustrační foto: Depositphotos.com