Ne všechny banky ale tento výklad respektují a případný soud by jim mohl dát za pravdu. Novela zákona o spotřebitelském úvěru však počítá se sjednocením způsobu vyčíslení poplatku.

Kompromisní řešení by bankám zajistilo rozumnou kompenzaci nákladů, klientům zase přijatelnou výši poplatku. Zákon o spotřebitelském úvěru, který vstoupil v účinnost v prosinci 2016, přinesl novou regulaci, jež stanovila, že mimořádná splátka hypotéky musí být v určitých situacích zdarma.

Do té doby měly náklady na mimořádnou splátku podobu například úhrady úroků do konce fixace, pěti procent z výše mimořádné splátky za každý započatý rok do konce fixace nebo třeba deseti procent z výše mimořádné splátky. To v praxi znamenalo částky, které se počítaly zcela běžně na větší desítky tisíc i statisíce korun, což bylo značně nevyvážené.

Zcela zdarma je tak dnes možné splatit každý rok až čtvrtinu z celkové výše úvěru, a to během jednoho měsíce před výročím smlouvy.

Příznivější situace nastává také v případě, kdy je během období fixace hypotéku nutné doplatit z důvodu prodeje nemovitosti. Po dvou letech od jejího nabytí vám banka může naúčtovat maximálně jedno procento z předčasně splacené částky, nejvýše však 50 tisíc korun.

Zákon zároveň umožňuje splatit úvěr bez jakýchkoliv nákladů do tří měsíců poté, co banka klientovi sdělí novou výši úrokové sazby na další období fixace. To dává klientovi dostatek času na to prověřit situaci u konkurence a případně si v klidu zajistit refinancování. Banky tak již nemohou sdělovat nové podmínky až na poslední chvíli a zneužívat situace, že čas hraje proti klientovi.

Aktuální legislativa ale především stanovuje obecně platné pravidlo, podle něhož má klient právo úvěr splatit kdykoli a banka má právo pouze na náhradu „účelně vynaložených nákladů, které jí vzniknou v souvislosti s předčasným splacením“. Problém však tkví v tom, že nikdo přesně neví, co účelně vynaložené náklady jsou.

V březnu 2019 poskytla výklad ČNB, čímž byly náklady na předčasné splacení prakticky zredukovány řádově na stokoruny. Za účelně vynaložené náklady totiž považuje zejména administrativní náklady poskytovatele na realizaci předčasného splacení.

Část bank se výkladu ČNB podřídila. Ale jiné banky se s ním neztotožnily a v podstatě ho nerespektují. Zjevně jsou připraveny čelit případným postihům ze strany regulátora, případně se bránit soudní cestou. Přitom možnost, že by soud mohl zaujmout stanovisko odlišné od výkladu ČNB, sama centrální banka na svém webu připouští.

V Poslanecké sněmovně ČR aktuálně čeká na projednání pozměňovací návrh k novele zákona o spotřebitelském úvěru, který by měl situaci ohledně takzvaně účelně vynaložených nákladů vyjasnit.

Navrhovaná změna zákona zjednodušeně spočívá především v tom, že by banka při předčasném splacení během fixace mohla požadovat poplatek, jehož vyčíslení se odvíjí od sumy úroků, které by jí klient do konce fixace zaplatil.

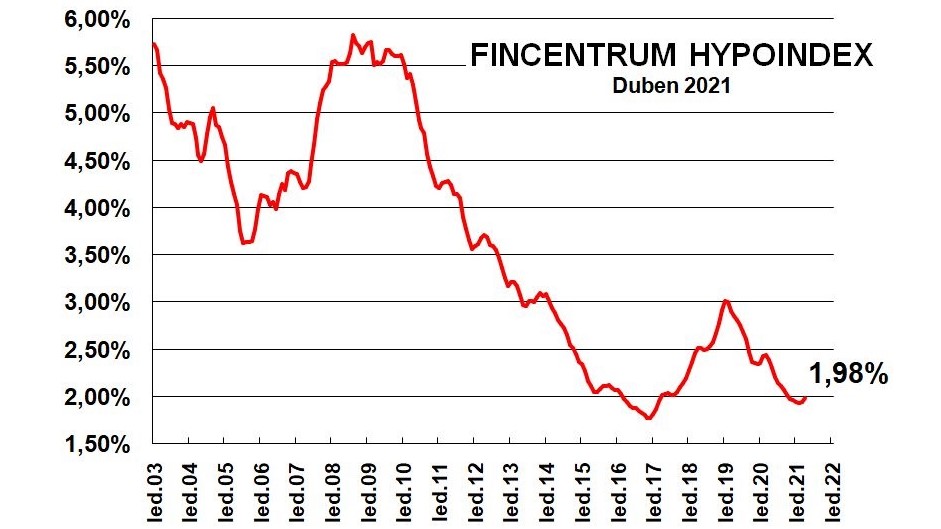

Vyčíslí se úroky, které by klient zaplatil do konce fixace. Dále se vyčíslí úroky, které by za stejných okolností byly uhrazeny do konce fixace, pokud by úvěr byl úročen nikoliv svou skutečnou sazbou, ale aktuálně platnou sazbou na trhu dle statistických dat ČNB. Kladný rozdíl těchto částek jsou náklady, na něž by banka měla mít nárok.

Novela zákona by měla bance přiznat rozumnou kompenzaci nákladů, jež v dobré víře nesla. Ideálně takovou, aby nebyla pro klienta prakticky nepřijatelná, jako tomu bylo dříve, ale na druhou stranu dostatečně vysokou na to, aby zamezila spekulativním přechodům mezi bankami s prakticky nulovými náklady.

Podle zmíněného pozměňovacího návrhu však stále platí, že částka nesmí být vyšší, než suma úroků do konce fixace. To samozřejmě vzhledem ke konstrukci prakticky nepřipadá v úvahu. Taková situace může nastat pouze tehdy, pokud by aktuální sazby hypoték dle ČNB byly záporné. Nově by takto vypočtené náklady nesměly být vyšší, než tři procenta z výše mimořádné splátky.

Autor je místopředseda představenstva společnosti Gepard Finance

(Redakčně upraveno)