Česká národní banka (ČNB) rozdala před více než půl rokem 88 licencí nebankovním společnostem na poskytování spotřebitelských úvěrů. Trh se od té doby výrazně proměnil, ale bohužel nejen k lepšímu.

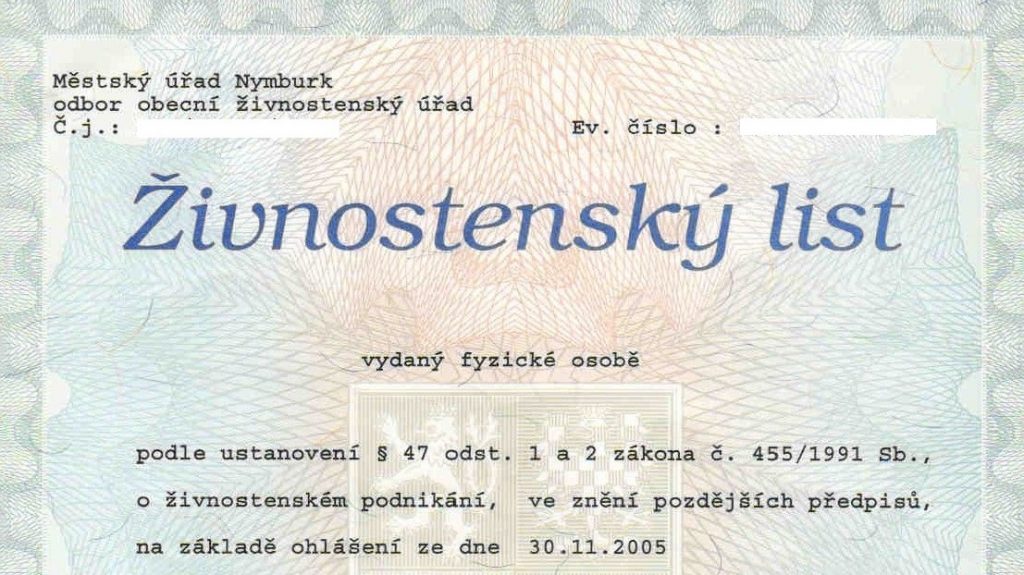

Většina dosavadních poskytovatelů nebankovních půjček se totiž ve vší tichosti přesunula do neregulované sféry podnikatelských úvěrů. A půjčují lidem dál, ale formou podnikatelských úvěrů a na čerstvě pořízené, tedy „mokrá“ živnostenské oprávnění, která ještě nestačila oschnout. Psali jsme o tom vloni v červnu.

„Předtím jim ale doporučí, aby si zařídili jakýkoliv živnostenský list,“ uvedl Tomáš Karl, obchodní ředitel společnosti ProCredia. „Najednou je z fyzické osoby osoba podnikající a může si půjčit zcela nechráněna regulací a zákonem,“ popsal způsob, jak neseriózní společnosti obcházejí platnou legislativu a dohled ČNB.

Neregulované půjčky

Účelové zřízení živnostenského listu pro snazší získání půjčky přesune žadatele z regulovaných spotřebitelských úvěrů do neregulovaných vod podnikatelských půjček. Situace je o to závažnější, že podle aktuálního výzkumu Instant Research agentury Ipsos (840 respondentů ve věku 18 až 65 let) by každý druhý Čech (52,9 %), který zvažuje půjčku vyšší než 100 tisíc korun, neváhal a půjčil by si od nebankovní společnosti nebo na internetu, pokud by mu banka půjčku zamítla.

„Na první pohled to nemusí vypadat jako nějaký závažný problém – když bude dlužník poctivě splácet, je přeci jedno, zda má spotřebitelský, nebo podnikatelský úvěr. Když se ale na situaci podíváme podrobněji a rozkryjeme všechny karty, se kterými nebankovní poskytovatelé tyto úvěry poskytují, pochopíme, že esa mají v rukou oni a nikoliv dlužník,“ komentuje dnes situaci Karl.

Psali jsme

Exekutoři jásají: Čechy zajímají finance partnerů, až když za ně musí platit jejich dluhy

Výhodné úročení na pár měsíců

Esy, která nebankovní společnosti postupně tahají z rukávu, jsou zejména výhodnější úrokové sazby v řádu jednotek procentních bodů u podnikatelského úvěru, které ale platí velmi omezenou dobu, a také nepřehledné sankce za sebemenší porušení podmínek. Největším esem je pak záruka za takovou podnikatelskou půjčku – lukrativní nemovitost. A to je to hlavní, o co neseriózní nebankovní společnosti jde.

„Sečteno a podtrženo, dlužníci mnohdy sami netuší, co podepisují. Výhodná úroková sazba je časově omezená, většinou na několik měsíců. Pak se skokově navýší, často dvoj- až trojnásobně, což znamená mnohonásobný nárůst měsíční splátky,“ říká Karl.

Obchodní ředitel se podle svých slov v praxi setkal třeba s tím, že k porušení podmínek stačilo dodání potvrzení o vinkulaci pojistného plnění o jeden den později a rázem byla klientovi naúčtována sankce v řádu milionů korun. „Taková situace znamená jediné: jednosměrnou jízdenku do dluhové pasti,“ varuje.

Češi slyší na slevy a výhodné nabídky

Neseriózní nebankovní společnosti prý sázejí na příklon Čechů ke slevám a výhodným nabídkám. A ti údajně neodmítnou ani v případě mnohatisícového úvěru. Šest z deseti lidí, kteří by si nebankovní úvěr vzali, by kývli nebo přinejmenším silně zvažovali podnikatelský úvěr (i bez živnostenského oprávnění), pokud by jim společnost nabídla výhodnější podmínky než u spotřebitelského úvěru.

„Možná se problematika mokrého IČ může zdát jen okrajovým problémem. Praxe však říká něco jiného, za poslední rok pociťujeme obrácený trend. Poměr žadatelů, kteří se na nás obracejí s prosbou o refinancování či konsolidaci jejich úvěru, je takový, že z drtivé většiny se jedná o podnikatelské úvěry a ve zbytku o spotřebitelské. Přitom před rokem byl poměr zhruba obrácený,“ říká Tomáš Karl.

Jako jeden z příkladů, které firma řešila, uvádí případ klientky z Prahy. Její původní dluh 1,8 milionů korun narostl kvůli sankcím na 4,6 milionu. Jednáním se jej podařilo snížit na 2,8 milionu, čím se podařilo klientce zachránit střechu nad hlavou.