V posledních dnech se do veřejného prostoru dostala z opozičního ANO, které uvažuje nad návratem k původnímu výši zdanění. Jaké jsou k tomu důvody? A dává to vlastně smysl opět měnit podmínky firmám v ekonomice bez širšího kontextu?

Hnutí ANO před blížícími se volbami do sněmovny láká „business“. Představilo totiž návrh na snížení daně z příjmů právnických osob (DPPO) z 21 na 19 procent. Podle představitelů ANO by tento krok podpořil konkurenceschopnost českého podnikatelského prostředí, přilákal zahraniční investory a motivoval firmy k vyšší ekonomické aktivitě.

Fakt, že proti tomuto příjmu byly zavedeny nové výdaje rozpočtu (platy učitelů, politiků, obranné výdaje, pozn. aut.) zatím úplně ignoruje. Zmiňovaná daň z příjmu právnických osob u nás platí už od roku 2010 a krom problematické „windfall tax“ neexistuje daňová progresivita ani sektorová diferenciace. To znamená, že podmínky jsou prakticky pro všechny firmy stejné.

Argument, že daňový pokles vyváží lepší výběr, opomeňme. Reálně by snížení daně firmám přineslo rozpočtový výpadek. Snížení sazby DPPO o dva procentní body mohlo způsobit výpadek příjmů ve výši 20 až 30 miliard korun ročně. To je pro představu pětina veškerých výdajů rozpočtu obrany.

Největší argument pro snížení sazeb vidí v ANO jako tzv. princip Lafferovy křivky, podle níž snížení daňové sazby může za určitých podmínek vést k vyššímu výběru daní. Strukturální „sekera“ rozpočtu, která se již teď pohybuje kolem 200 miliard korun, by se tedy pravděpodobně ještě zvýšila.

Při pohledu na okolní státy je česká sazba pak spíše průměrná. Například Slovensko má shodně 21 procent, Polsko uplatňuje základní sazbu 19 procent, ale pro malé podniky s obratem do dvou milionů EUR jen devět procent. Rakousko se rozhodlo sazbu snížit z 25 procent postupně až na 23 procent.

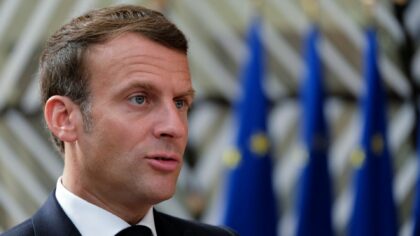

Naproti tomu Maďarsko si drží vůbec nejnižší sazbu v EU: Pouhých devět procent. V západní Evropě jsou sazby vyšší – Francie má 25 procent, Německo se pohybuje kolem 30 procent (včetně místních daní) a Velká Británie zavedla dvoustupňovou strukturu se základní sazbou 25 procent, ale sníženou 19% sazbou pro menší zisky.

Z výše uvedeného plyne, že než jen „prostě“ měnit sazbu samotné daně, bylo by daleko zajímavější říci si, jaké jsou principy férového firemního zdanění, kde nahradit výpadek z rozpočtu, jak uchopit zdanění příjmů firem v ČR v dlouhodobém kontextu demografických a strukturálních změn.

Postup by tedy musel být značně strategičtější, tomu se ale povětšinou politici na obou stranách politického spektra brání.

Autor je hlavní ekonom společnosti Argos Capital

(Redakčně upraveno)