Trhy ovládl zvířecí duch, který našel jasné vyjádření v akciích Tesly, v bitcoinu i v našich tematických koších s vysokou hodnotou beta, jako jsou bublinové akcie. I náš nový luxusní koš se mohl pochlubit slušnou návratností, protože investoři sázeli na to, že opětovné otevření Číny výrazně podpoří prodej luxusního zboží.

Dvěma významnými faktory, které tlačily akcie výš, byly finanční podmínky, které nejsou natolik přísné, aby přiškrtily inflaci, a mírné počasí, které v Evropě odvrátilo energetickou krizi. Po počátečním sprintu akcií výš ale vyslal předseda Fedu (centrální banka USA, pozn. red.) Jerome Powell v únoru trhům jasnou zprávu, kterou lze parafrázovat obratem cesta k recesi.

To znamená, že je Fed odhodlán zkrotit inflaci za každou cenu. Vyšší základní sazby tu s námi tedy budou déle, než se původně čekalo. Po tomto signálu začaly výnosy z amerických dluhopisů prudce stoupat, dokud se něco nepokazilo.

Tím něčím byla Silicon Valley Bank. Tento druhý největší bankovní krach v moderních dějinách USA uvedl myšlenku snižování inflace prostřednictvím vyšších základních sazeb za každou cenu na pravou míru.

Navzdory smíšeným výsledkům ve čtvrtém čtvrtletí a nejasným výhledům do budoucna kvůli nákladovým tlakům dotlačil silný akciový trh v prvních dvou měsících roku hodnotový model MSCI World výrazně nad historický průměr a snížil očekávanou reálnou návratnost.

Při současných hodnotách je 30% pravděpodobnost, že výnos z akcií nepřevýší inflaci, což z historického hlediska není žádná sláva. Většina investorů se ale podívá na výnosy z dluhopisů a řekne si, že nevypadají o nic líp, zvlášť jestli se s námi inflace potáhne dál.

Dokud se jednotlivé třídy aktiv nepřizpůsobí nižší hodnotě a nepřipustíme si strukturálně vyšší inflaci, žijeme ve světě nižších očekávaných výnosů.

Měřeno objemem světového obchodu běžela globalizace v letech 2001-2008 na plné obrátky. Se vstupem Číny do WTO se svět změnil a všichni se začali předhánět, kdo co nejrychleji přesune výrobu do zahraničí, aby dosáhl vyšších provozních marží a zisků pro akcionáře. V tomto období rostl objem světového obchodu ročně o 7,8 procenta.

Úvěrový boom ukončila finanční krize a ani čínská ekonomika už pak nebyla stejná. Postupem času zpomalila kvůli rostoucím regulacím, státní centralizaci, zadluženosti a v poslední době i kvůli realitní krizi.

Ani Trumpova obchodní válka příliš nepomohla a rok 2019 vypadal z hlediska objemu obchodování dosti slabě. Globální ekonomika ochladla. V letech 2011-2022 se růst objemu světového obchodu zpomalil na pouhá 2,2 procenta ročně. Snadné globalizační zisky byly minulostí.

Termín fragmentační hra označuje v podstatě strategickou geopolitickou dynamiku, která má vzájemně si konkurujícím velkým národním státům zajistit spolehlivější přístup k energiím, technologiím a obranným prostředkům.

Elektrifikace a zelená transformace představují strategie přímo směřující k nezávislosti v dodávkách energií, což je po vypuknutí války na Ukrajině pro všechny národní státy evidentně jedna z klíčových strategických proměnných.

Zelená transformace zvýší ceny kovů, jako jsou lithium a měď, ale prospěje i růstu elektrárenských podniků a všeho, co souvisí se solární energií a se systémy energetických úložišť. V těchto oblastech čekají na investory velké příležitosti a všichni čekají, kdy přijde EU se svou vlastní verzí amerického protiinflačního zákona.

Klíčovou úlohu v naší moderní ekonomice hrají i polovodiče. Bez stabilních dodavatelských řetězců, které nám zajistí jejich přísun, nebudeme mít vojenské vybavení, osobní automobily, pokročilé strojní vybavení, počítače, ani datová centra.

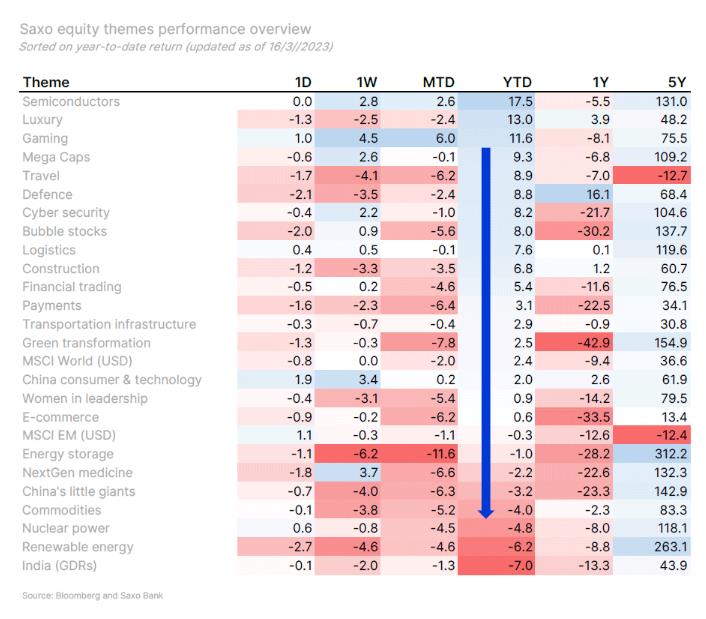

Americký zákon o čipech změnil celé polovodičové odvětví a nyní se ve velkém investuje ve Spojených státech i v Evropě. Nejlepší výsledky mezi našimi tematickými koši má letos právě ten polovodičový, který odráží nadějné růstové vyhlídky podpořené touto významnou změnou americké průmyslové politiky.

Dalším košem s vynikajícími výsledky je letos koš obranných technologií. Ukončení války na Ukrajině totiž může trvat ještě celé roky a Evropa bude muset víc investovat do vlastní obrany. Oba tematické koše výrazně preferujeme.

Fragmentační hra bude znamenat také reshoring, tedy stažení průmyslu z některých zemí, a na tom mohou ve srovnání s ostatními rozvojovými zeměmi profitovat například Indie, Vietnam či Indonésie. Logistické firmy budou dál prosperovat a během fragmentační hry možná víc než kdy předtím, protože logistika bude komplexnější, a bude tak přinášet vyšší marže.

Zároveň to znamená silnější fiskální politiku, která bude tyto změny usměrňovat, a důsledkem budou nejspíš vyšší náklady pro firmy, a tedy nižší marže. Fragmentace globální ekonomiky s sebou patrně přinese vyšší úroveň strukturální inflace a zvýšení nákladů na kapitál, což nejvíc poškodí nekvalitní a zadlužené firmy.

Může Fed zvýšit základní sazbu o 450 bazických bodů, aniž by se něco pokazilo? Tuhle otázku si kladl snad každý a nejprve se zdálo, že to půjde. Pak se ale Silicon Valley Bank Financial dostala do potíží a přišla o tolik vkladů, že musela odprodat k tomu určené dluhopisy v hodnotě 21 miliard dolarů, čímž utrpěla ztrátu 1,8 miliardy.

Aby se banka nemusela s velkou ztrátou zbavovat i portfolia dluhopisů za necelých 100 miliard dolarů držených do splatnosti, následovala emise akcií, která měla rány zacelit. Ta ale trhy naopak vyděsila. Poslední deponenti, kteří by bance neutekli, by mohli přijít o značnou část svých nepojištěných vkladů. A tak zakročila americká vláda, která plně garantovala všechna nepojištěná aktiva.

Škoda už ale byla napáchána. Za těch pár dní stihla spousta lidí převést své vklady na krátkodobé dluhopisy, takže se výnosy dvouletých amerických bondů během pouhých tří obchodních dní propadly o 109 bazických bodů.

Tento propad se promítl na všechny trhy a vyvedl z míry hedgeové fondy, které se drží aktuálních trendů, když přinesl dvě po sobě jdoucí obchodní seance se ztrátou z mezního rizika 0,1 procenta pro CTA fondy (Commodity trading advisor, pozn. red.). Šlo o největší ztrátu, kterou hedgeové fondy tohoto typu utrpěly za jediný den.

Bankovní systém se ocitl pod tlakem a několik menších amerických bank rychle shánělo prostředky na výplatu vkladů, takže Fed během jednoho týdne v rámci diskontního okénka rozpůjčoval 156 miliard dolarů, nejvíc od časů globální finanční krize.

Velké nerealizované ztráty v dluhopisech držených do splatnosti náhle vypadaly křehce a nebezpečně – co kdyby se začaly vybírat vklady. Začala velká hra o depozita.

Důvěra v banky utrpěla velkou ránu a problémovou Credit Suisse musel zachránit vynucený „sňatek“ se švýcarskou UBS. Tento záchranný plán švýcarské vlády ovšem zvýhodňoval akcionáře a úplně odrovnal držitele kapitálu kategorie AT1 (Additional Tier 1, pozn. aut.), kteří jsou v kapitálové struktuře výš než akcionáři.

Dlouhodobé následky plné garance nepojištěných vkladů, kterou poskytla americká vláda, a odepsání kapitálu AT1 ze strany Švýcarska jsou zatím neznámé a mohou ekonomiku a trhy strašit ještě celé roky. Může se také stát, že slabší banky ztratí přístup ke vkladům, tedy svému hlavnímu zdroji financování.

To by mohlo vést ke snížení počtu bank a ke koncentrovanějšímu bankovnictví obecně. Trh s AT1 už asi nikdy nebude stejný a nejspíš se na něm bude obchodovat s takovou prémií, že se banky budou snažit těchto dluhopisů rychle zbavit, protože kvůli aktuálním výnosům ztratí pro akcionáře veškerou hodnotu.

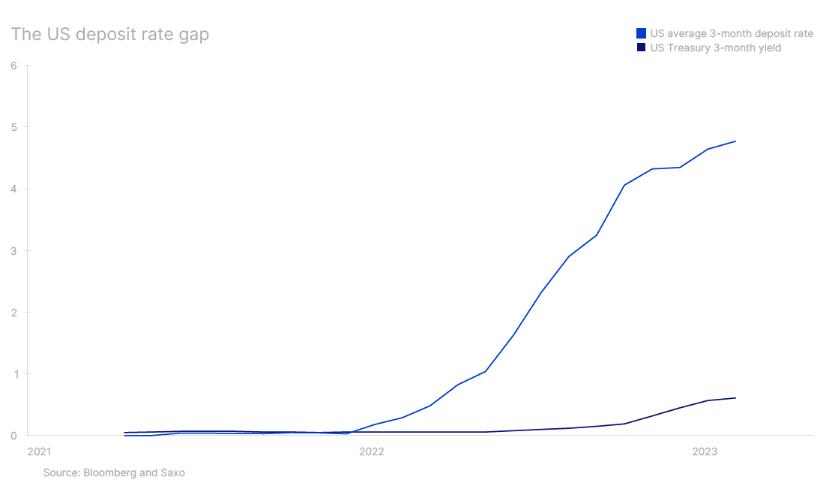

Pro makroinvestory byly akcie bank, zejména těch evropských, klíčové. Čistá úroková marže totiž v roce 2022 rychle stoupala, protože na banky nikdo netlačil, aby vyšší sazby nabídly střadatelům. Výnosy amerických tříměsíčních dluhopisů byly (k 20. březnu, pozn. aut.) zhruba 4,51 procenta, zatímco v únoru byla průměrná sazba u tříměsíčních vkladů v USA podle FDIC 0,61 procenta.

Když tento rozdíl ve výnosech zmizí, bude to znamenat konec makrosázek na banky. Po problémech SVB mohou začít střadatelé zpochybňovat depozitní sazby a raději investovat do krátkodobých dluhopisů, což by pro banky znamenalo značný růst ceny krátkodobého financování, a snížilo tak jejich profitabilitu.

Ale může být ještě hůř. Pokud bude celkový objem vkladů dál klesat (a v současnosti už klesá tempem, jaké jsme nezažili od roku 1948), může být dalším rizikem na obzoru nucený odprodej aktiv. Mnoho bank má přitom kvůli vyšším úrokovým sazbám nerealizované ztráty.

Autor je hlavní akciový stratég Saxo Bank

(Redakčně upraveno)

Ilustrační foto: Depositphotos.com