Mám dojem, že se daří postupně prosadit do širšího povědomí základní obecnou logiku, že vzhledem k obvyklé několikaleté fixaci hypotečních sazeb se nastavení těchto řídí primárně nikoliv čtrnáctidenní repo sazbou České národní banky (ČNB), nýbrž obdobně několikaletými sazbami na mezibankovním trhu, tzv. úrokovými swapy neboli IRS.

Z toho plyne, že když momentální hodnota repo sazby ČNB zřetelně klesá (roste, pozn. aut.), nemusí to nutně vést ke stejně zřetelným poklesům (nárůstům) průměrné hypoteční sazby. A obráceně: Průměrná hypoteční sazba může růst (klesat) i v době, kdy neplatí, že momentální hodnota repo sazby klesá (roste).

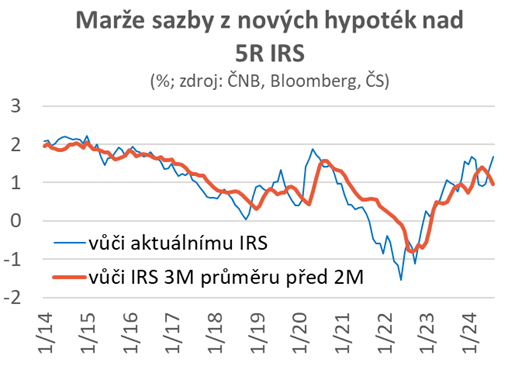

Určitá – i když daleko menší – rozvolněnost ovšem platí i ve vztahu sazeb z nových hypoték vůči výše zmíněným víceletým mezibankovním sazbám. Jinými slovy, celková marže, kterou banky připočítávají k mezibankovním sazbám, aby dospěly k sazbě z nových hypoték, se v čase mění.

A je to logické: Marže musí pokrýt sumu různých s poskytováním hypoték spojených nákladů a rizik, a tato suma se v čase mění tak, jak se mění ekonomická situace, finanční a třeba i personální situace v samotných bankách, legislativa, regulace bankovního byznysu a podobně.

A protože rozhodnutí o výši úrokové sazby je rozhodnutím na celou dobu fixace, tedy obvykle na několik let dopředu, velkou roli hraje nejen aktuální situace, ale také očekávání, co se bude dít v oněch dalších několika letech.

Vše uvedené lze označit za fundamentální faktory ovlivňující marži. Jednotlivé banky můžou marži na přechodnou dobu zvýšit nad nebo snížit pod fundamentálně odvozenou úroveň, aby tak zkusily zvýšit svou ziskovost nebo svůj tržní podíl.

V srpnu tato „jednoduchá“ marže hypotečních sazeb nad pětiletou IRS (Interest Rate Swap, pozn. red.) činila 1,67 procentního bodu, kdežto dlouhodobý průměr od roku 2010 je 1,29. (Letos je hodně populární namísto předtím obvyklé pětileté fixace spíš fixace tříletá, ale tam je situace podobná, pozn. aut.).

Každá banka potřebuje k rozhodnutí o nastavení úrokových sazeb z hypoték určitý čas, čímž vzniká zpoždění, a navíc bude obvykle reagovat nikoliv na úplně poslední vývoj IRS (dohoda o výměně fixní úrokové sazby za pohyblivou úrokovou sazbu mezi protistranami v jedné měně, pozn. red.), nýbrž spíše na nějaký delší trend z poslední doby.

Relevantní u úrokových sazeb z nových hypoték je tedy marže nikoliv vůči aktuální hodnotě IRS, nýbrž spíš oproti průměru IRS za několik měsíců (např. tři, pozn. aut.), a to před několika měsíci (např. dvěma).

V srpnu takto počítaná „upravená“ marže (pro pětiletou IRS) činila 0,96 procentního bodu, kdežto dlouhodobý průměr od roku 2010 je 1,3 (vezmeme-li ale jiné historické období, třeba posledních pět let nebo pět let před covidem atp., bude marže vycházet pokaždé jinak).

Upravená marže je tedy pod svým dlouhodobým průměrem. Z tohoto pohledu úrokové sazby z hypoték nijak netradičně vysoké nejsou.

Aktuální rozdíl mezi jednoduchou a upravenou marží je dán především letošním rozkolísaným vývojem sazeb IRS, které – po zřetelném růstu na počátku roku – od konce jara poměrně prudce klesly.

Tento pokles, v jednoduché marži viditelný hned, se v upravené marži začne postupně projevovat v dalších měsících tím, že (za předpokladu neměnných sazeb z nových hypoték) tato marže poroste. Skutečný další vývoj hypotečních sazeb je ve hvězdách.

Nicméně vedle zatím vlastně vcelku nevysoké upravené marže (a vedle obvykle tvrzené bankovní hamižnosti a nízké konkurence na trhu) lze uvést ještě dva důvody, proč banky se snižováním sazeb z hypoték možná budou váhat, a to třeba i poté, co tato marže přesáhne svou dlouhodobou průměrnou úroveň.

Zaprvé, hypoteční trh oživuje rychleji, než banky předpokládaly, takže zvýšená marže bude způsob, jak rozložit poptávku do delšího období, než se bankám podaří dostatečně posílit své hypoteční týmy. A jistou, byť možná jen marginální roli, může hrát i interakce vývoje ekonomiky a legislativy.

Prožíváme období klesajících úrokových sazeb, kdy klienti mohou mít tendenci předčasně splatit svou stávající hypotéku čerpáním nové hypotéky s nižší sazbou. V důsledku zákonného zastropování doplatku z takového předčasného splacení mohou bankám z těchto předčasných odchodů klientů plynout ztráty, a banky se mohou snažit kompenzovat tyto ztráty maržemi na zvýšené úrovni.

Autor je ekonom České spořitelny a předseda Výboru pro rozpočtové prognózy

(Redakčně upraveno)