„Statistika České národní banky (ČNB) potvrzuje to, co už delší dobu hlásí banky i realitní makléři, tj. že obrovské prodeje hypotečních úvěrů pokračují. Prodeje začaly růst v červnu 2020, a přestože se to zdálo nemožné, od letošního ledna ještě zrychlily,“ informoval redakci FAEI.cz Vladimír Staňura, poradce České bankovní asociace (ČBA) pro oblast financování bydlení.

Zdroj: Bankovní a Nebankovní registr klientských informací

I průměrná výše hypotéky podle Fincentra Hypoindexu rychle rostla na téměř 3,2 milionu korun. To podle Staňury reflektuje hlad po nemovitostech, a především jejich rostoucí ceny.

„Za rok ceny nemovitostí v ČR vzrostly o osm až devět procent. Což nikdo moc nečekal, odborníci spíše usuzovali na pokles cen podobný jako v krizi v roce 2009. Ten se ale vůbec nekonal. ČNB naopak poukazuje na nemovitostní bublinu a tvrdí, že nemovitosti jsou nadhodnocené o 17 až 25 %. A ceny zatím dál rostou, i když pomalejším tempem,“ konstatoval Staňura.

„Za vysokým růstem dluhu na bydlení stojí především rekordně vysoký zájem o hypoteční úvěry v letošním prvním čtvrtletí, ale také velmi silný závěr roku 2020. Svoji roli hraje také fakt, že přetrvává zájem o nemovitosti především v Praze, kde jsou jejich ceny vyšší než v ostatních krajích,“ sdělila reakci Lenka Novotná, výkonná ředitelka Bankovního registru klientských informací.

Jen během prvního čtvrtletí se objem dluhu určeného na bydlení celorepublikově zvýšil o 66 miliard korun. Celkový počet lidí s úvěrem na bydlení se sice oproti konci roku 2020 snížil, ale zvýšil se v Praze, ve Středočeském kraji a v Plzeňském kraji, tedy v krajích s nejvyšší průměrnou částkou dluhu na klienta.

Naopak objem dluhu z úvěrů na spotřebu na konci prvního čtvrtletí meziročně klesl o deset miliard. Stalo se tak teprve podruhé za posledních šest let a jde o druhý meziroční pokles v řadě. Na jedné straně tedy lidé investují do nemovitostí ve snaze ochránit své úspory a na druhé straně omezují financování věcí běžné spotřeby na dluh.

„Přitom ještě koncem roku 2019 vzrostl objem dluhu na spotřebu meziročně téměř o 32 miliard korun,“ upozornil redakci Jiří Rajl, výkonný ředitel Nebankovního registru klientských informací.

Nové hypoteční úvěry

Nové hypoteční úvěry od bank a stavebních spořitelen, jak připomněl Vladimír Staňura z ČBA, dosáhly v dubnu 2021 celkového objemu 29 miliard korun. „To je o 11 procent méně než v březnu, ale je to pořád s velkým odstupem druhý nejsilnější měsíc ve statistice ČNB od roku 2014,“ uvedl s tím, že objem prodejů v letošním dubnu byl zároveň o 13,5 mld. korun vyšší, než v dubnu loňského roku – o 86 procent.

Přes velké nárůsty prodejů se ale banky, uvedl Staňura, chovají obezřetně. Připomněl, že podle nedávného průzkumu bankovní asociace na 79 procent respondentů považuje hodnocení úvěruschopnosti klientů bankami za přísné: „ČNB doporučuje spoluúčast na hypotečním úvěru deset procent. Banky často trvají na spoluúčasti větší. Až dvacetiprocentní.“

Refinancování roste a zrychlilo

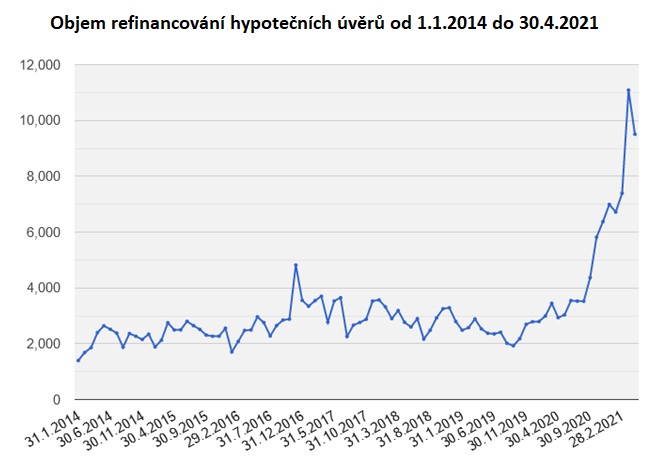

Dlouhodobý vývoj podle Staňury ukazuje, že refinancování hypotečních úvěrů od bank a stavebních spořitelen (tj. přechod k jiné bance, pozn. red.) od dubna 2020 stále roste a od srpna loňského roku navíc neuvěřitelně zrychlilo.

„Dubnový objem refinancování ve výši 9,5 miliardy korun představuje 33 procenta nových obchodů. Tak vysoký podíl refinancování nikdy nebyl. Pouze letos v březnu,“ řekl poradce ČBA pro oblast financování bydlení.

Na to, že objem refinancovaných hypoték raketově narůstá, upozornil s odvoláním na údaje ČNB už více než před měsícem hlavní ekonom Trinity Bank Lukáš Kovanda. „Při refinancování přechází klient k lepším podmínkám u konkurence. Ta za něj předčasně splatí hypotéku u dosavadní banky a poskytne mu novou na zbývající výši úvěru,“ vysvětlil.

Banky přicházejí o miliardy

Banky však podle Kovandy kvůli snadné a levné možnosti předčasného splácení přicházejí o miliardy ročně. „Například jen ČSOB, pod jejímiž křídly je i Hypoteční banka, loni kvůli předčasnému splácení přišla o miliardu korun. Letos to tedy může být i více,“ uvedl ekonom.

Lidé dříve obvykle refinancovali na konci fixačního období, avšak čím dál častěji využívají tuto možnost i během něj. Významný vliv na rostoucí zájem o refinancování mají podle bankéřů nízké poplatky, které většina bank klientům při předčasném splacení účtuje.

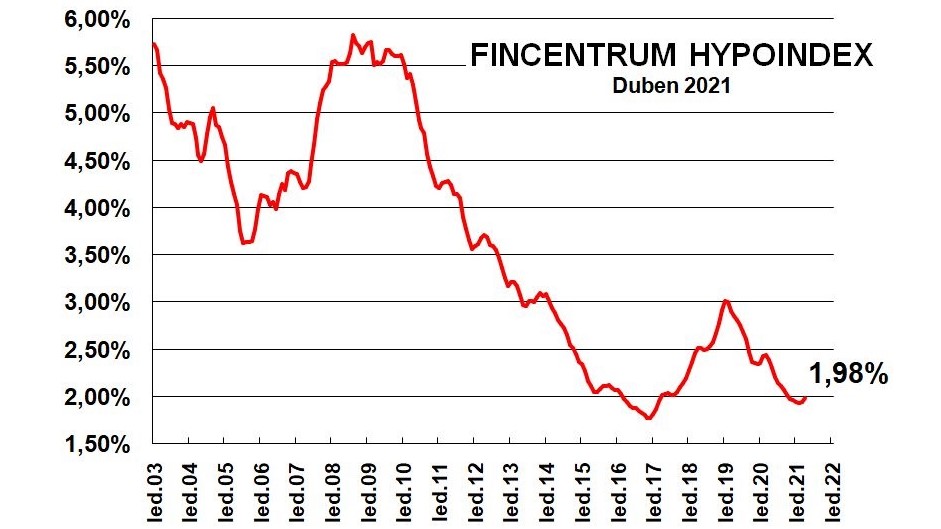

„K nízkým poplatkům za předčasné splacení tlačí tuzemské banky ČNB, a to už od roku 2019. Nyní však zájem o předčasné splacení stoupá také kvůli klesající průměrné úrokové sazbě hypoték, resp. hrozbě jejího opětovného zvyšování už od nejbližších měsíců,“ sdělil redakci hlavní ekonom Trinity Bank a člen Národní ekonomické rady vlády.

Klienti si nemají nechat nic líbit

Některé banky však podle Kovandy začínají vzdorovat tlaku centrální banky a v některých případech účtují klientům za předčasné splacení hypotéky velký poplatek.

„Klienti mají sklon takto navýšený poplatek reklamovat, přičemž banky jej poté snižují či od jeho uplatnění upouští. Vyplatí se tedy být ve vztahu k bance maximálně asertivní a nic si nenechat jen tak líbit,“ konstatoval ekonom.

„Klienti se chovají racionálně a hledají způsob, jak si zlevnit starší hypotéku a snížit měsíční splátky. Často je k tomu motivují i finanční poradci. Tato situace bude trvat i nadále až do doby, kdy se zvednou úrokové sazby tak, aby se přechod k jiné bance nevyplatil,“ uzavřel poradce bankovní asociace pro oblast financování bydlení Vladimír Staňura.