Ani na prahu 3. čtvrtletí tak není otázkou, zda začne Fed s rozvolňováním, ale kdy k tomu dojde. Hlavně se ale vzhledem k teorii dvourychlostní ekonomiky, zmiňované v makroekonomickém výhledu, očekává, že některé části americké ekonomiky začnou zpomalovat.

Nadcházející americké volby mohou přinést proměnu ekonomiky v jakýsi „hrad z písku“, kde se bude Fed při sebemenší známce hospodářského oslabení klonit k holubičímu postoji, místo aby se kvůli riziku dezinflace vydal cestou jestřábího řešení.

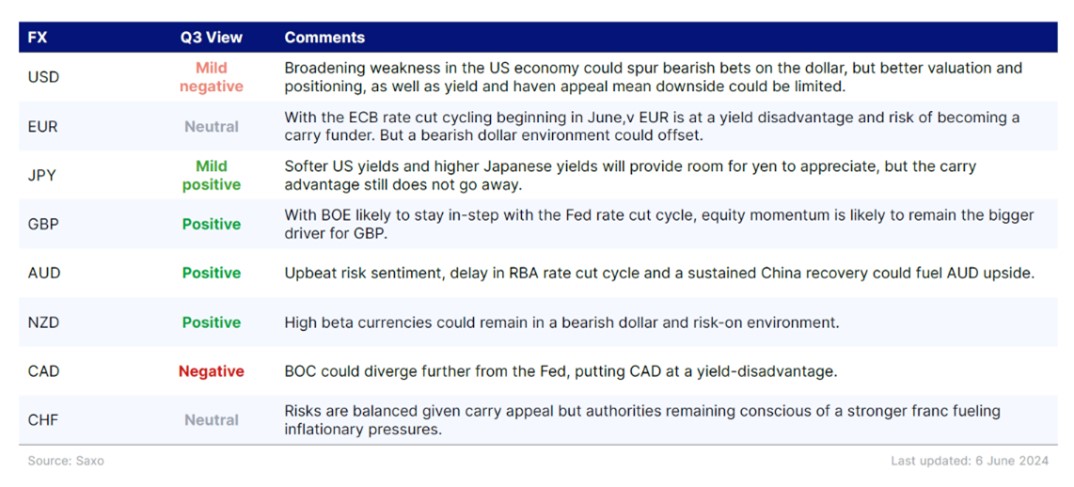

A tak bude medvědí trend dolaru patrně pokračovat i ve 3. čtvrtletí. Také se bude asi víc navzájem podobat snižování sazeb v zemích G10 na rozdíl od 2. čtvrtletí, kdy Fed zastával jestřábí postoj, zatímco centrální banky, jako SNB, Riksbank, Bank of Canada i ECB sazby snížily. Ale i když už tyto centrální banky s rozvolňováním měnové politiky začaly, nemohou se Fedu vzdalovat donekonečna.

Po lehké korekci nacenění a zbytnělých dlouhých pozic jsou ovšem rizika dalšího vývoje amerického dolaru vyrovnanější. Jedním z faktorů mluvících pro americký dolar zůstávají jeho vysoké výnosy, a pokud nebude Spojeným státům hrozit kreditní událost, lze očekávat, že snižování sazeb začne pozvolna. Před americkými volbami navíc nejspíš přetrvá poptávka po bezpečných investicích.

Rizikové měny: Selektivní nárůst hodnoty oproti bezpečným investicím

V prostředí medvědího dolaru si patrně měny s vysokou hodnotou beta, tedy měny s vysokou citlivostí na změny ekonomických podmínek a globálního postoje k riziku, povedou lépe než ostatní. Patří sem zejména Skandinávci (SEK a NOK) a protinožci (AUD a NZD).

Australský a novozélandský dolar jsou na tom dobře, protože tamní centrální banky budou nejspíš snižování sazeb dál odkládat a stabilizace hospodářské situace v Číně prospěje komoditám a komoditním měnám. Ovšem kanadský dolar (CAD) může kvůli riziku tvrdého přistání tamní ekonomiky zůstat pod tlakem, i když už Bank of Canada začala snižovat sazby.

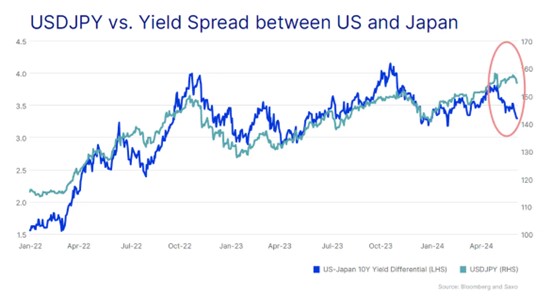

Měny s nízkým výnosem, jako japonský jen (JPY) a švýcarský frank (CHF), si patrně v prostředí medvědího dolaru povedou hůř kvůli negativnímu carry. Blíží se okamžik, kdy začne Fed snižovat sazby, a Bank of Japan se snaží dávat najevo jestřábí postoj, a tak se pozornost upírá na japonský jen, kde hrozí tzv. „carry trade unwind“.

My jsme však přesvědčeni, že to se zvyšováním sazeb ze strany Bank of Japan nebude tak horké, jak banka tvrdí, a nejspíš to nebude stačit, aby měna posílila. U krátkých pozic v jenech však bude vzhledem k očekávanému poklesu amerických sazeb patrně nutné zpřísnit řízení rizik.

FX z rozvojových trhů: Taktické a prozíravé strategie carry obchodování

Index volatility forexu se dál drží poblíž dvouletého minima a může tam i zůstat. Trhy totiž očekávají, že Fed během léta pozvolna zmírní svůj postoj. Na rozvojových trzích už máme většinu voleb za sebou, takže pro volatilitu příliš prostoru nezbývá.

To znamená, že carry obchody mohou být i nadále populární, i když některé populární carry trady, například ty financované pomocí japonského jenu, začínají vykazovat zvýšenou volatilitu. Oslabí i výnosové rozpětí, protože země G10 i rozvojové trhy budou dál snižovat sazby a americké volby mohou koncem kvartálu přiživit volatilitu.

Vzhledem k tomu je třeba při carry obchodování taktizovat a uplatňovat přísnější řízení rizik. Volby v Mexiku, JAR a Indii už máme za sebou, a tak mohou mexické peso, jihoafrický rand a indická rupie zůstat oblíbenými cílovými měnami, ovšem dál panuje povolební nejistota.

Pokud jde o financování carry obchodů, mírné navýšení sazeb ze strany japonské centrální banky asi výnosy jenu příliš nezmění a půjčovat si lze i eura, když Evropská centrální banka zrychlí tempo snižování sazeb a tamní růst zůstane nejistý.

Autorka je tržní stratéžka Saxo Bank

(Redakčně upraveno)