Počátkem roku jsme se zaměřili na sektor kovů coby potenciálního vítěze pro letošek i roky příští. Po silném prvním pololetí pokračoval vzestup vzácných kovů pod vedením zlata i ve 3. čtvrtletí. Investoři hledali jistoty v nejistém světě a vše kulminovalo v září, kdy začal centrální bankovní systém Spojených států snižovat sazby.

Kvůli stále se prohlubujícímu hospodářskému zpomalení Číny i rostoucím obavám z recese v jiných oblastech, zejména v Evropě, došlo k propadu energetiky a průmyslových kovů – tedy dvou sektorů závislých na hospodářském růstu.

Od počátku roku již Bloomberg Commodity Total Return Index k dnešnímu dni posílil zhruba o 3,5 procenta. Výrazně si polepšily zejména drahé kovy a měkké komodity, poněkud méně pak průmyslové kovy.

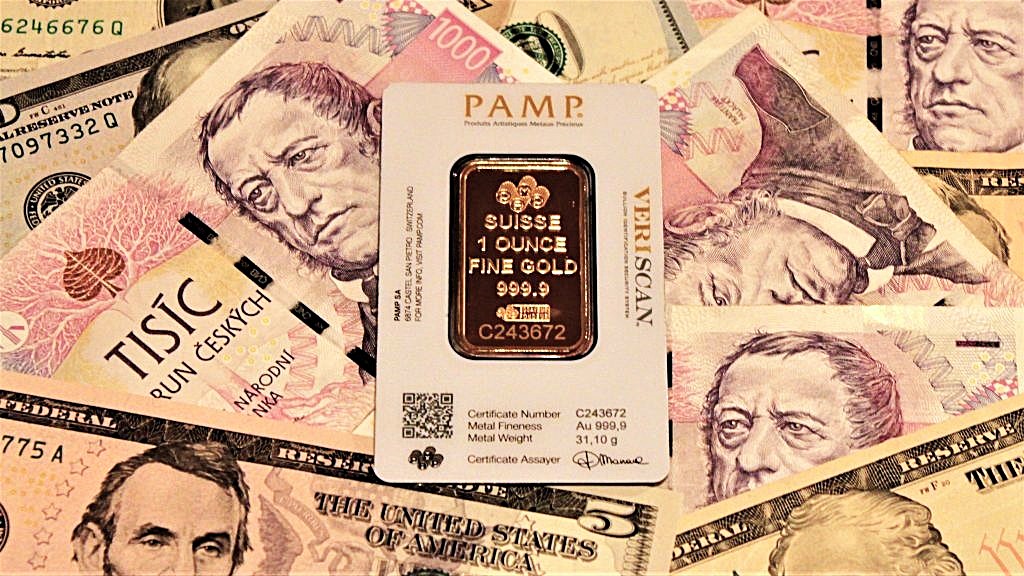

K propadu naopak došlo v energetice a v neposlední řadě u obilovin, kde po dalším roce hojné úrody přetrvávají nízké ceny. Nepříznivé počasí přineslo značný vzestup cen kávy, kakaa a cukru, ale i tak se se tento rok nese zatím hlavně ve znamená kovů, primárně zlata a stříbra. Tyto dva investiční kovy zaznamenaly značnou investorskou poptávku.

Dopady voleb na komodity

Američtí prezidentští kandidáti mají protichůdné názory na tradiční a obnovitelné zdroje energie, a tak bude zejména energetický sektor listopadové volby pozorně sledovat. Trumpova energetická politika může postupem času kvůli vyšší produkci přinést tlak na snižování cen energií a spolu s tím i tlak na OPEC+, který je bude chtít udržet výš.

Oproti tomu Harrisová by po svém vítězství prosazovala využití elektromobilů a obnovitelných zdrojů energie, přičemž obojí vyžaduje velký objem „zelených“ kovů, od mědi a lithia až po stříbro, aluminium a kobalt.

Celkově může jak riziko rozsáhlých nekrytých vládních výdajů (ať už jde o infrastrukturu, obnovitelné zdroje, či sociální programy, pozn. aut.), tak riziko snižování daní či obchodní války mezi USA a Čínou vyvolat nové obavy z inflace a rostoucího státního dluhu, a tak mohou trhy spekulovat, že budou investiční kovy (jako například zlato) dobrou volbou, ať už vyhraje kdokoli.

Pokud by navíc americké volby paralyzovaly Kongres, pak nehledě na omezení fiskálních výdajů stoupne riziko recese, což si vyžádá další a razantnější uvolnění politiky americké centrální banky, Fedu – a to znamená další podporu zlata.

Zlato i stříbro mohou stoupat dál

S nástupem závěrečného čtvrtletí a blížícími se listopadovými volbami v USA vidíme, jak poptávku po investičních kovech zvyšuje všeobecná nejistota. A pokud lze věřit prvním známkám stabilizace čínské poptávky po průmyslových kovech, polepšit si nejspíš může hlavně stříbro.

Důvody, proč investoři platí i nadále rekordní ceny za zlato, pramení zejména z obav ze světového vývoje, ať už jde o fiskální rozhazovačnost, geopolitiku či „dedolarizaci“, a z přitažlivosti tohoto kovu coby bezpečné investice. A snižování sazeb amerických Federálních rezerv k tomu ještě přispívá.

Jelikož nelze předpokládat, že by se tyto poptávkové trendy v nejbližší době někam vytratily, očekáváme další vzestup zlata nejen do konce roku, ale i v roce příštím, kdy má tento kov potenciál dosáhnout další psychologické hranice 3 000 dolarů.

Ještě lépe si může vést stříbro podpořené stabilizací sektoru průmyslových kovů, zvlášť když uvážíme jeho relativní láci oproti zlatu. Příští rok by mohlo zamířit ke 40 dolarům. A to je ještě celkem konzervativní cíl, kdy by poměr ceny zlata a stříbra dosáhl 75, zatímco v současnosti činí zhruba 83.

Neveselé poptávkové výhledy tlačí na pokles cenového pásma ropy

Zářijový propad ropy Brent pod 70 dolarů byl nakonec vcelku krátký. Trh došel k závěru, že ačkoli drží hedgeové fondy rekordní krátké pozice (a tedy věří, že budou ceny dál klesat), při tak nízkých cenách by jejich další pokles odůvodnila jenom recese.

My odhadujeme pravděpodobnost, že dojde příští rok ve Spojených státech k recesi, na pouhých 25 procent, ovšem dopady vyšších úrokových sazeb jsou dosud nejisté. A z klíčových indikátorů, jako jsou růst, investiční náklady a volná pracovní místa, navzdory určitému hospodářskému oslabení zatím nevyplývá, že by se ekonomika v recesi už nacházela.

Ovšem kombinace robustního růstu produkce zemí, které nejsou členy kartelu OPEC+, a nevalné poptávky, kdy zejména v Číně zpomalil její růst z loňských 1,3 milionu barelů za den na pouhých pár set tisíc barelů denně, patrně nepustí ropu v nadcházejících měsících příliš vysoko.

Na nabídkové straně rovnice se tak nyní pozornost soustředí hlavně na čím dál větší potíže s libyjskou produkcí, které mohou pomoci snížit převis nabídky, a na OPEC+, kde nás zajímá, zda kartel znovu neodloží navýšení produkce, v současnosti naplánované na prosinec.

I když se ropa Brent značnou část letošního roku obchodovala mezi 80 a 90 dolary, vzhledem k uvedeným faktorům podle nás v dohledné budoucnosti uvízne mezi 70 a 80 dolary. Případný překvapivý posun výš by mohla vyvolat snad jedině nějaká geopolitická událost, případně hospodářské zotavení Číny.

Po propadu v polovině roku se poptávka po mědi zotavuje

Poté, co měď v květnu nakrátko dosáhla absolutního maxima, následoval v půli roku propad, nyní se však už ceny mědi znovu stabilizovaly. Mohou za to hlavně spekulanti, kteří očekávají jejich zvýšení nejen kvůli rostoucí poptávce způsobené zelenou transformací, ale i kvůli předpokládaným vyšším požadavkům na výkon datových center ve službách AI (umělé inteligence).

Propad, k němuž došlo od května do srpna, byl ještě prohlouben nepřetržitým růstem zásob ve skladech monitorovaných významnými, zejména čínskými burzami, které obchodují s futures. Byl totiž interpretován jako známka slabé poptávky, což nakonec srazilo ceny až na úroveň, která už začala poptávku stimulovat.

Poptávkové výhledy se tedy stabilizují, a tak se začíná věnovat pozornost i problémům na straně nabídky. Chile a Peru, dva hlavní světový producenti, omezili produkci.

Nižší náklady financování poté, co Federální rezervy začaly snižovat sazby, spolu s faktem, že se Spojené státy vyhnuly recesi, čínské růstové vyhlídky se díky vládní podpoře stabilizují a zelená transformace zaručuje trvalou poptávku, tak podle nás pomohou v závěrečném čtvrtletí i po novém roce podpořit ceny, takže zůstávají otevřená vrátka pro další vzestup, i když v této fázi nebude tak působivý jako počátkem roku 2024.

Autor je hlavní komoditní stratég Saxo Bank

(Redakčně upraveno)

Dokončení