„Přestože došlo k dalšímu snížení průměrné úrokové sazby, tak na počtu sjednaných hypotečních úvěrů se to neprojevilo a došlo k jeho poklesu. Nicméně objem těchto obchodů neklesá stejně rychle jako počty,“ sdělil redakci portálu FAEI.cz Jiří Sýkora, specialista oddělení produktového managementu společnosti Fincentrum & Swiss Life Select.

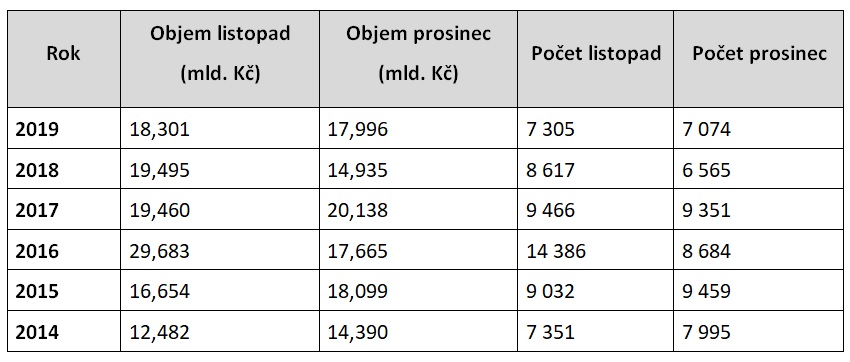

V meziročním srovnání si ale banky polepšily. Předloni v prosinci sjednaly banky o 509 hypotečních úvěrů méně, než loni v prosinci, a objem zaostal o více než tři miliardy korun. Prosinec bývá zpravidla silnějším měsícem než listopad, výjimkou byly v minulosti roky, kdy došlo ke zpřísnění regulace.

Slábnoucí zájem na konci roku 2018 byl způsoben zpřísněním pravidel poskytování hypoték ze strany České národní banky (ČNB) a předzásobením, které mu předcházelo. Listopad roku 2016 byl zase posledním měsícem před účinností nového zákona o spotřebitelském úvěru. Na konci loňského roku sice nebyla zavedena žádná další regulace, hypoteční trh se ale po celý rok vypořádával s přísnější regulací ČNB z předloňského roku.

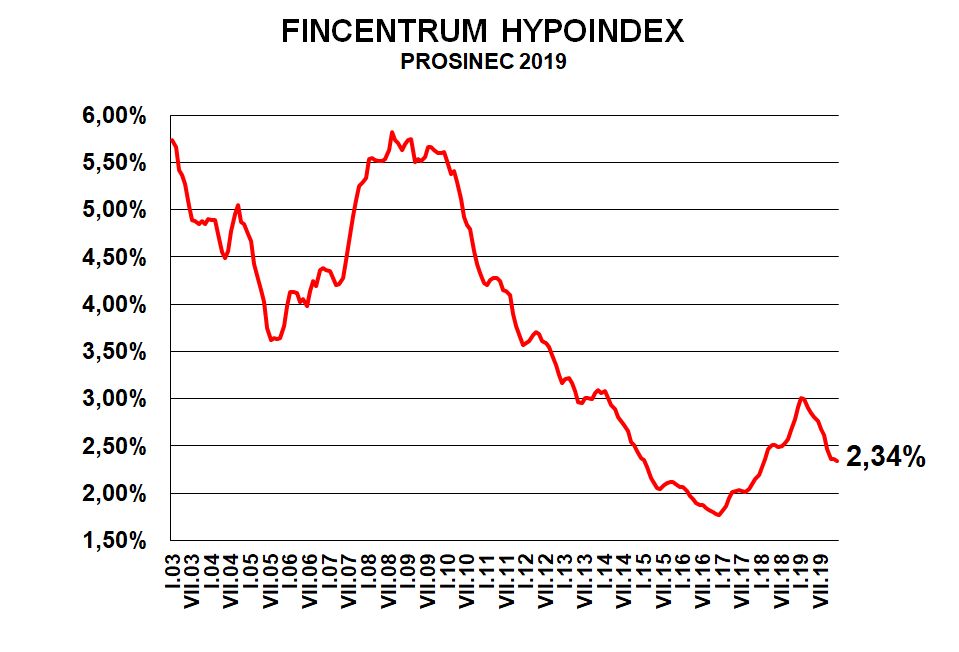

Vývoj průměrné úrokové sazby v posledních měsících naznačuje, že se prostor pro další pokles již zřejmě uzavřel. V prosinci zlevnila hypotéky již jen Sberbank. Velké banky zvýšily sazby již v prosinci a pokračují v tom i letos.

Úrokové sazby hypoték zvýšila hypoteční jednička, Hypoteční banka, a to o 0,2 procentního bodu s platností od 13. ledna. Na to zareagovaly vyššími sazbami Česká spořitelna, Raiffeisenbank a Wüstenrot. Dalšího zdražení hypotečních úvěrů se tak můžeme dočkat již velmi brzy.

O dvaadvacet tisíc hypoték méně

„Se zlevňováním hypoték v ČR je definitivně konec, levnější než teď už letos patrně nebudou,“ řekl portálu FAEI.cz ekonom Lukáš Kovanda z Czech Fund. Nejen v eurozóně, ale i v České republice lze podle něj nyní očekávat růst sazeb. Důvodem je vzestup tržních úrokových sazeb. „ČNB patrně vydá doporučení, které bude znamenat, že klienti se mohou dočkat od banky financování pouze ve výši 70 procent, zatímco nyní si berou úvěr v některých případech až do výše 90 procent hodnoty nemovitosti,“ myslí si ekonom.

Vzhledem k výši základní úrokové sazby v ekonomice, jsou úroky na hypotékách na velmi nízké úrovni. „Banky je stlačovaly dolů pod vlivem konkurenčního boje, nyní však již nemají velký prostor pro další snižování sazeb,“ řekl naší redakci hlavní ekonom BHS Štěpán Křeček. Současně upozornil, ře celkový objem hypotečních úvěru se v loňském roce propadl o 37 miliard korun: „Meziročně byl vykázán pokles počtu hypotečních úvěrů o 22 tisíc.“

Podle výkonné ředitelky Central Group Michaely Tomáškové se dalo předpokládat, že se pokles úrokových sazeb na konci roku zastaví. „Nasvědčovaly tomu signály z většiny komerčních bank. V dalším období tak lze očekávat zřejmě velmi pozvolný růst, který může brzy sazby vrátit někam na hranici 2,5 procenta, tedy k hodnotám z loňského září,“ sdělila Tomášková naší redakci.

Trh s hypotékami se vrací zpátky do normálu

Objektivizující pohled v reakci na údaje Hypoindexu nabídl portálu FAEI.cz ekonom České spořitelny Michal Skořepa. „Čerstvá čísla hypoindexu za prosinec potvrdila to, co naznačily už předchozí dvě hodnoty (za říjen a listopad) – totiž, že trh s hypotékami se vrací zpátky do normálu. Meziroční růst objemu nových úvěrů dle hypoindexu v prosinci činil závratných 20 procent, ale tento údaj je vychýlen loňským rozkymácením trhu v důsledku zavádění nových limitů ČNB,“ uvedl.

Podle něj je lepší je sledovat vývoj absolutních objemů ve srovnání s minulostí. „Toto srovnání ukazuje, že už tři měsíce za sebou je objem nových hypoték nad hodnotou 15 miliard, tedy zpátky na úrovních obvyklých v „klidných“ dobách. Efekt vyschnutí trhu před rokem po předešlém předzásobení je tedy zřejmě definitivně pryč,“ domnívá se Skořepa.

Nové limity, které zavedla ČNB, uvedl Skořepa, hypotečnímu trhu z dlouhodobějšího pohledu zřejmě nijak zásadně neublížily: „A klienty od poptávky po hypotékách zřejmě nijak zásadně neodrazují ani vysoké úrovně, kterých v poslední době dosáhly ceny nemovitostí.“

Lidé nebudou investovat do svého

To si ale nemyslí Evžen Korec, šéf Ekospolu, podle jehož analýzy vloni v Praze ceny nových bytů vzrostly o dalších 6,4 procenta. „Přiškrcení hypoték tak mělo mimo jiné vést ke zlevnění bydlení. Ve skutečnosti nastal úplný opak,“ sdělil redakci FAEI.cz. Hlavním důvodem cenového růstu nemovitostí podle jeho názoru není vysoká poptávka, ale naopak neúměrně nízká nabídka.

„ČNB však zdravý růst poptávky uměle zabrzdila vymyšlenými regulacemi a desetitisíce lidí vyhnala do nájemního bydlení. Ti tak sice za bydlení zaplatí podobnou částku jako při splácení hypotéky – jen s tím rozdílem, že nebudou investovat do svého, ale peníze budou posílat cizímu majiteli bytu,“ argumentuje Korec.

Podle něj ceny nemovitostí rostou hlavně proto, že ve velkých městech došly pozemky vhodné k bytové výstavbě a také kvůli zablokovanému procesu povolování staveb. „Jen neopodstatněné průtahy při vydávání územního rozhodnutí a následně stavebního povolení prodraží stavbu podle našich výpočtů o deset procent. V případě nových bytů to znamená stovky tisíc korun, které musí budoucí majitel kvůli neprostupné byrokracii zaplatit navíc,“ vysvětluje Korec.

ČNB předpokládá „cenové slábnutí“

„ČNB předpokládá, že v nejbližších čtvrtletích bude dynamika cen rezidenčních nemovitostí spíše slábnout. Nadhodnocení cen bydlení by se v nejbližších čtvrtletích již nemělo dále zvyšovat,“ řekla mluvčí České národní banky Petra Vodstrčilová.

Navýšení úrokové sazby proto není zdaleka ten největší problém, proč řada českých rodin raději upřednostňuje nájemní bydlení. Na podmínky pro získání hypotéky nedosáhne zdaleka každý, navíc ceny nemovitostí patří v poměru k příjmům mezi nejvyšší v celé Evropě.

„Za hlavní faktor zhoršené dostupnosti bydlení ČNB považuje nedostatečnou nabídku bytů vzhledem k poptávce v Praze a některých dalších velkých městech. Kromě toho téměř třetina hypoték je zřizována pro investiční účely. V České republice existuje velmi silná poptávka po bydlení jako alternativa investování do finančních aktiv či alternativa spoření na penzi, což má rovněž svůj podíl na zvyšování cen nemovitostí,“ uzavřela Vodstrčilová.