Krátkodobé výnosy ve výši pěti procent jsou pro střadatele přínosem, ale stále větší překážkou pro vlastnictví rizikovějších aktiv, zatímco výnosy desetiletých dluhopisů ve výši čtyř procent představují strop pro ocenění nejdražších akcií.

Lepší zprávou je, že to nejhorší z tohoto přecenění se možná blíží ke konci, což je pro akcie úleva. Krátkodobé výnosy odrážejí nově jestřábí výhled na zvýšení o 50 bazických bodů, zatímco vyrovnávající se poměr mědi a zlata a nadprůměrné dlouhodobé reálné výnosy poskytují útěchu u desetiletých dluhopisů.

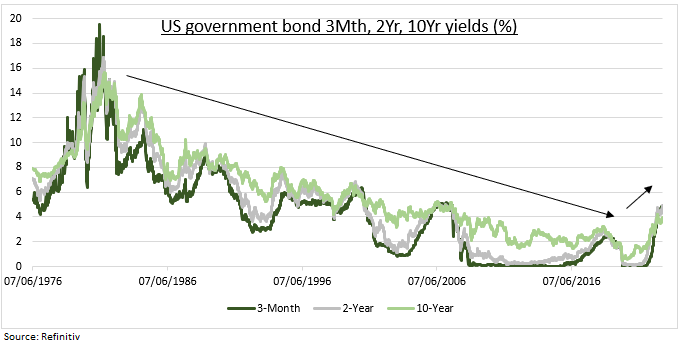

Výnosy krátkodobých státních dluhopisů v USA dosáhly pěti procent, což je nejprudší nárůst za posledních čtyřicet let. Tento téměř bezrizikový výnos je velkou konkurencí pro 18 bilionů dolarů amerických bankovních vkladů, které vydělávají v průměru 0,2 procenta, ale je také trojí výzvou pro americká riziková aktiva.

1. Je to vysoká překážka rizikově očištěného výnosu pro každého, kdo uvažuje o rizikových aktivech, od akcií po dluhopisy. 2. Končí „carry trade“, tedy financování investic s vyšším výnosem z vypůjčených amerických prostředků. 3. Zvýšené náklady na zajištění, vázané na krátkodobé americké úrokové sazby, pro globální investory, kteří se zajímají o USA.

Výnosy desetiletých amerických dluhopisů se vrátily do blízkosti čtyř procent a znovu se přiblížily říjnovému maximu 4,2 procenta. To vytváří strop nad oceněním mnoha akcií, přičemž největší dopad to má na nejdražší trhy (USA) a segmenty (technologie). Ocenění představuje současnou hodnotu budoucích peněžních toků a desetiletý výnos je použitou diskontní sazbou.

To nejhorší jsme však možná již zažili. Poměr mezi mědí a zlatem klesá, neroste. Reálný desetiletý výnos očištěný o inflaci je na úrovni 1,5 procenta, což je nad dvacetiletým průměrem. Další zprávou je vysoké riziko recese, přičemž inverze výnosové křivky je největší za poslední generaci.

Autor je stratég pro globální trhy společnosti eToro

(Redakčně upraveno)