To však neznamená, že k dalšímu zvyšování sazeb dojde. Už dnes stoupají pomaleji a některé centrální banky jejich zvyšování dokonce na čas pozastavily. Blížíme se tedy ke konci cyklu, nebo jsme ho už dokonce dosáhli.

Následovat bude ladění monetární politiky ve snaze udržet tzv. hawkish hold, kdy centrální banka nedělá nic, ale je připravena zvýšit sazby, pokud se bude inflace dál držet nad cílovými parametry. Na horizontu se však stahují mračna, ekonomická aktivita zpomaluje a geopolitická rizika přispějí ke vzniku býčího trhu s dluhopisy.

V tomto kontextu lze na obou stranách Atlantiku v posledním kvartále s jistotou očekávat strmější výnosovou křivku a trhy už přemýšlejí na tím, jak dlouho bude ještě možné udržovat sazby na současné hladině, než začne jejich snižování.

Pokles sazeb s sebou sice nese trend růstu krátkodobých i dlouhodobých dluhopisů, ale období, které mu předchází, dlouhodobým dluhopisům vždy neprospívá. Toho jsme byli svědky i v poslední době, kdy rostly dlouhodobé úrokové sazby rychleji než ty krátkodobé (tzv. bear steepener, pozn. aut.) a desetileté americké vládní dluhopisy v srpnu dosáhly 4,36 procenta, nejvyšší hladiny od roku 2007.

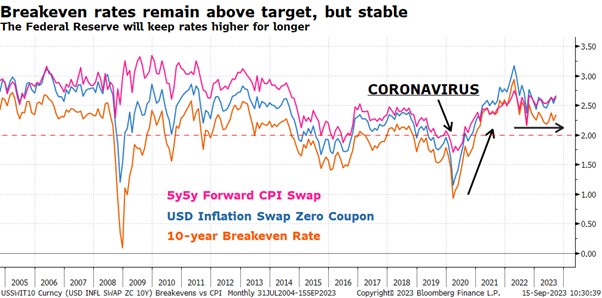

Při pohledu na rovnovážné sazby je jasné, že lze čekat „vyšší a dlouhodobější“ inflaci. Navzdory tomu, že se inflační očekávání oproti svému vrcholu z roku 2022 usadila o něco níž, pořád se stabilizovala lehce nad dvouprocentním cílem Federálních rezerv (centrální banka USA, pozn. red.). To znamená, že centrální banka zatím asi nemá motivaci úrokové sazby dál zvyšovat, ale ani je nějak snížit.

A tak mohou dlouhodobé sazby dál stoupat, protože tlak na růst výnosů zvyšují následující faktory:

– Centrální banky se drží své mantry „vyšší a dlouhodobější inflace“. To znamená, že i když krátkodobější sazby zůstanou ukotvené, může dlouhodobější část výnosové křivky klidně dál stoupat.

– Bank of Japan se připravuje ukončit řízení výnosové křivky. Japonští investoři se začnou spolu s tím, jak budou výnosy z domácích dluhopisů stoupat, postupně vracet domů.

– Kvantitativní zpřísňování (QT). Centrální banky na všech rozvinutých trzích se snaží pomocí svých politických nástrojů zeštíhlit své nafouklé rozvahy a získané prostředky už neinvestují nebo aspoň ne všechny.

– Očekávání, že centrální banky ukončí zvyšování sazeb, motivuje investory k obchodním transakcím, které vydělávají na strmější výnosové křivce. To znamená, že se budou snažit nakupovat na předním konci výnosové křivky a prodávat na jejím vzdáleném konci, čímž vznikne další tlak na dlouhodobé výnosy.

Proto je možné, že dojde ještě k poslednímu zvýšení úrokových sazeb, než začnou znovu klesat, protože se centrální banky na jejich snižování už připravují. Právě proto vsázíme na krátkodobé státní dluhopisy a ke konci roku vidíme prostor k investování do durace.

Autorka je hlavní odbornice Saxo Bank na instrumenty s pevným výnosem

(Redakčně upraveno)