Nadšení investorů z generativní umělé inteligence (AI) a nového druhu léků proti obezitě od firem Eli Lilly a Novo Nordisk rozpoutalo v příznivém ekonomickém prostředí spekulativní horečku. A výsledky jsou přímo ohromující.

Nvidia si během krátké chvíle vydobyla pozici třetí nejcennější firmy v USA s hodnotou 2,2 bilionu dolarů a Novo Nordisk se stal nejcennější evropskou firmou o hodnotě 600 miliard dolarů. Navíc je tady celý ekosystém firem navázaných na AI a na biotechnologie a léky proti obezitě, který z tohoto boomu těží. A nezapomínejme na Sedm statečných.

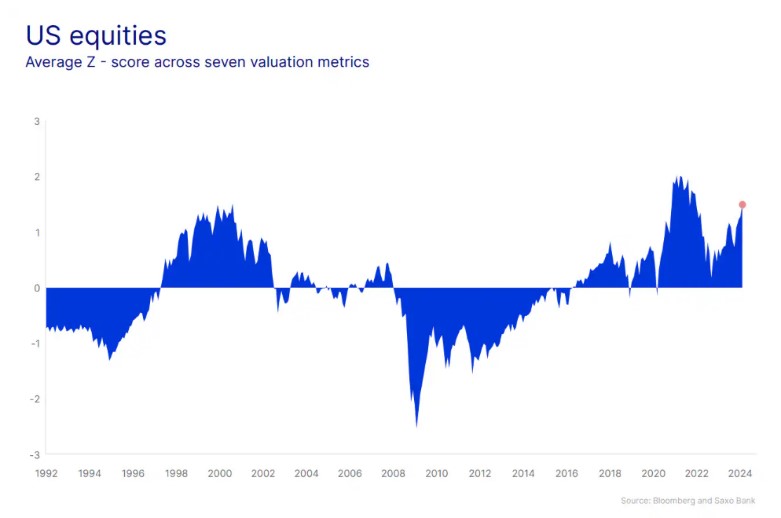

Nadšení vždycky vyžene chamtivost a extrapolovaná očekávání do neudržitelných výšin. A nejinak je tomu i dnes. V únoru 2024 dosáhl americký akciový trh úrovně ohodnocení, jakou jsme neviděli od technologických bublin roku 2021 a internetové horečky.

V minulosti takové ohodnocení zpravidla přineslo pro dalších deset let po odečtení inflace nízké akciové výnosy. Americké akcie jsou jen o 5,2 procenta výše než v prosinci roku 2021, zatímco americký index spotřebitelských cen byl v lednu 2024 o 10,6 procenta vyšší.

Při současné úrovni ohodnocení tedy není ta pravá chvíle být chamtivý. Vlastně by se měli investoři zamyslet nad tím, zda svou expozici v amerických akciích nesnížit. Ale samozřejmě se také můžeme strašlivě mýlit a guma se bude napínat ještě dál.

Není se kam schovat. Nebo ano?

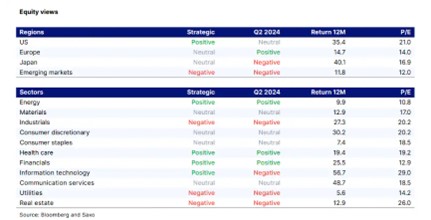

Kvůli nadsazenému ohodnocení amerických akcií jsme vůči strategicky pozitivnímu pohledu na americké akcie takticky neutrální. O Evropě se sice dá říct spousta nepěkných věcí, ale tamní fiskální ventily se otevírají.

Evropský akciový trh má ve srovnání s americkými a japonskými akciemi co dohánět, takže podle nás může ve 2. čtvrtletí nastat z geografického pohledu příklon k Evropě. K japonským akciím se pro nejbližší dobu stavíme dál odmítavě kvůli rizikům spojeným s japonský jenem a otočce japonské centrální banky (BoJ) ve věci základní sazby.

Na úrovni jednotlivých sektorů se přikláníme k energetice (vynikající hodnota a dobré zajištění proti inflaci, pozn. aut.), zdravotnictví (značný růst vzhledem k ohodnocení) a finančním institucím (příznivé ohodnocení a dosud dobré provozní prostředí).

Negativně naopak vidíme průmyslové podniky (nízký růst a drahota), informační technologie (v dohledné době až moc spekulací a povyku), veřejné služby (slabý tah na bránu a špatné vyhlídky) a nemovitosti (slabý tah na bránu a drahota).

Sázka na jistotu: Evropský obranný průmysl před americkými volbami

Letošní rok je nejvýznamnějším volebním rokem v moderní historii a nejdůležitější budou americké prezidentské volby 5. listopadu, zejména pro Evropu. Biden s Trumpem mají v posledních dvou velkých průzkumech mezi voliči zhruba stejný počet hlasů a Trump zpochybňuje význam NATO i vojenské podpory pro Evropu, takže jsou evropští politici z čím dál drzejšího Ruska vcelku nervózní.

Ale nezávisle na tom, jestli Trump vyhraje, nebo ne, vyvolaly jeho poznámky ohledně NATO v evropských hlavních městech pozdvižení, takže se vystupňovalo úsilí o dramatické zvýšení výdajů na obranu. Polsko již dnes dává čtyři procenta svého hrubého domácího produktu (HDP) a je ochotno ještě přitlačit.

Oficiální cíle v oblasti evropských vojenských výdajů převyšují dvě procenta HDP, takže lze očekávat značný růst a při nákupech bude „Evropa na prvním místě“, což prospěje tamním obranným firmám.

Očekává se, že tržby největší německé obranné firmy Rheinmetall porostou v nadcházejících pěti letech v přepočtu minimálně o 18 procenta ročně. Evropský obranný průmysl patří podle nás k sázkám na jistotu.

Jak mohou investoři získat expozici v obranném průmyslu? Mohou se inspirovat naším tematickým košem nebo zkusit různé ETF (burzovně obchodované fondy, pozn. red.), jako je Future of Defence UCITS ETF nebo VanEck Defense UCITS ETF.

Autor je hlavní akciový stratég Saxo Bank

(Redakčně upraveno)