Hypotéky jsou nyní problematičtější jak pro nové klienty, tak pro stávající. Z praxe vidíme, že zájemci o vlastní bydlení se obávají, že žádnou hypotéku již nedostanou. Je to ale mylná představa, protože ve většině případů na úvěr na bydlení dosáhnou, ovšem budou se muset spokojit s nižším objemem poskytnutých prostředků, a to až v řádu několik set tisíc korun.

1. Našetřit si 10 až 20 % pořizovací ceny a vzít si hypotéku za několik let.

2. Dát do zástavy další nemovitost a dosáhnout tak na požadované LTV (poměr mezi hypotečním úvěrem a zástavní hodnotou nemovitosti).

3. Zajistit si spoludlužníka, který jim navýší celkové příjmy, pokud nebudou stačit.

Roli hraje několik proměnných: Zvyšující se ceny nemovitostí, rostoucí úrokové sazby a již zmíněné parametry DTI (Debt To Income – poměr celkové výše dluhů žadatele k jeho čistým ročním příjmům, pozn. red.) a DSTI (Debt Service To Income – poměr měsíčních splátek dluhů k měsíčnímu čistému příjmu, pozn. red.).

V případě první možnosti a za současných cen bude nový žadatel dle příjmů šetřit pět až sedm let. S tím je třeba počítat.

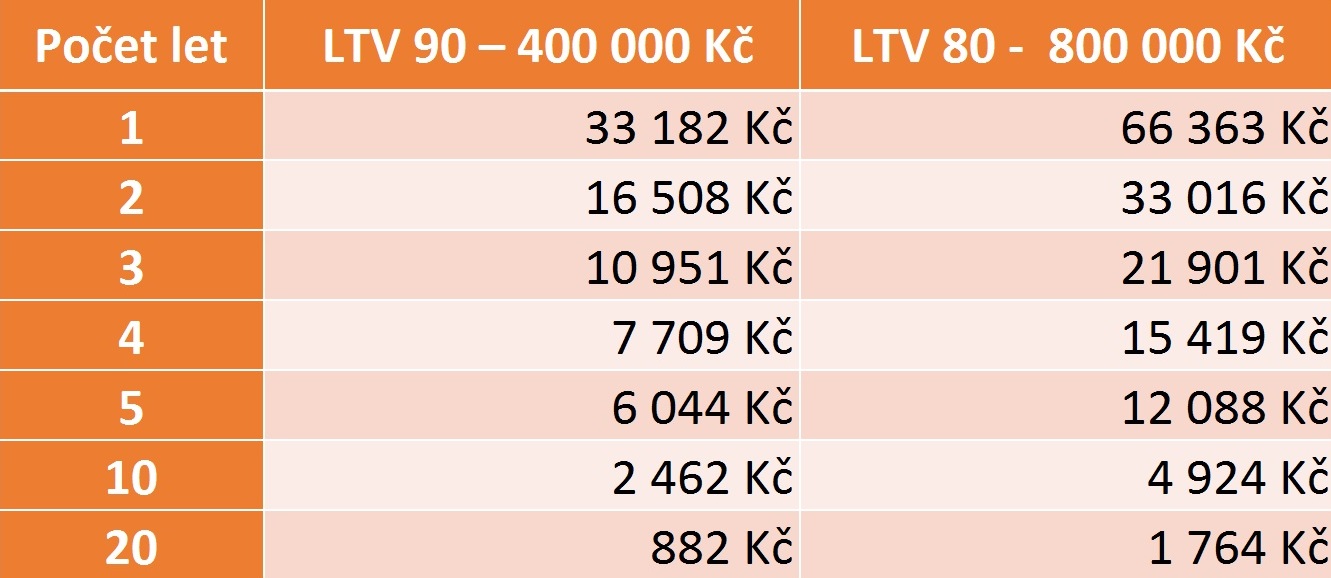

Níže je znázorněno, jak dlouho bude třeba na požadovanou částku spořit a kolik si měsíčně odkládat v případě zastavované nemovitosti v hodnotě čtyř milionů korun.

V případě LTV 90 klient potřebuje mít vlastní zdroje ve výši 400 000 korun a u LTV 80 pak 800 000 korun (LTV – v překladu „úvěr k hodnotě“. Jde o finanční výraz vyjadřující poměr mezi hypotečním úvěrem a zástavní hodnotou nemovitosti, pozn. red.).

V tabulce je počítáno s úročením prostředků v horizontu 1 až 3 roky s 1 %, u 4 až 5 let je nastaveno úročení 4 % a u 10leté a 20leté investice je nastaveno 6% úročení. Zdroj: Broker Consulting

Změny se týkají i stávajících klientů

Klienti, kteří již splácí hypoteční úvěr, a chystají se za rok či dva refinancovat, si samozřejmě již nyní mohou zajistit současné úrokové sazby. Některé banky nabízí možnost zajistit si sazby až dva roky dopředu.

Zda se vyplatí či nikoliv si zajistit současné úrokové sazby, by byla čistá spekulace. Trend posledních let je však rostoucí. Trh očekává, že úrokové sazby za dva roky budou vyšší, než jsou nyní, a analytici spekulují, že příští rok ČNB zvýší základní sazbu minimálně třikrát. Pozor by si tak měli dát dlužníci s vysokým objemem hypotéky, kde každá desetina na úrokové sazbě může znamenat tisícikorunu ve splátce.

V porovnání s loňským rokem se může zdát, že sazba 2,5 % či dokonce 3 %, je naprostý extrém. Podíváme-li se ale na širší časové období, uvědomíme si, že tříprocentní sazba je ještě stále velmi atraktivní. Ještě v roce 2010 úroky sahaly až k pěti procentům. Nynější úrokové sazby jsou tak na úrovni přelomu let 2014 a 2015.

Pozor na čerpání

Dopředné refinancování má jistě nesporné výhody. Na druhou stranu je třeba dát si pozor na to, aby klient nový úvěr u nové banky načerpal včas a dostál svým závazkům. Nejčastěji se zapomíná právě na nutnost čerpání či doložení dokumentů do banky, a vznikají tak komplikace. Povinností klienta je dát pokyn k čerpání například prostřednictvím svého internetového bankovnictví.

Pokud to klient neudělá, úvěr nebude načerpán a u původní banky mu začne běžet nová fixace. Klientovi tak hrozí dvě pokuty. Jedna u staré banky, pokud bude chtít odejít k bance nové už po spuštění období nové fixace. A druhá pokuta u nové banky, kde úvěr nebyl načerpán (tato pokuta bývá mnohonásobně vyšší).

Určitou možností pro refinancující, jak si snížit úrokovou sazbu, je požádat o nový odhad nemovitosti a snížit si tak LTV. Uvažovat o tom mohou klienti, kteří si pořizovali nemovitost v letech 2008 až 2014. V té době byly výrazně nižší ceny, zejména ve velkých městech. Pokud si tehdy kupující brali například LTV 100, dnes kvůli vyšší tržní ceně nemovitosti, po zhruba pěti letech splácení a s novým naceněním, se mohou s LTV pohybovat výrazně níže. Je třeba ale počítat s jednorázovými výdaji za odhadce.

Autorka je analytička bankovních produktů společnosti Broker Consulting

(Redakčně upraveno)