Další analýzy se blíže zabývaly možnými dopady stagflace na akcie, obligace zde a zde a také na forex. Změna očekávání vyplývá především z výrazného zvýšení reálných úrokových sazeb, kvůli nimž jsou náklady na financování v USA takřka nepřekonatelně vysoké, což reflektuje i nedávné zhoršení amerického úvěrového ratingu agenturou Fitch.

Navíc došlo kvůli úrokovým sazbám, které jsou téměř dvojnásobkem dlouhodobého průměru, k výraznému, takřka neúnosnému zvýšení spotřebních nákladů, ať jde o kreditní karty, auta na leasing, nebo třeba hypotéky. Kromě toho znatelně zpomalil růst zaměstnanosti i spotřeby, ačkoli inflace trvá dál, zejména v oblasti mezd a energií.

Tato kombinace nízkého růstu a středně vysoké inflace je typická pro stagflaci, a pokud skutečně nastane, potvrdí se, že americké Federální rezervy (Fed, centrální banka USA, pozn. red.) a světové centrální banky vůbec bojují předem prohranou bitvu proti úporné vysoké inflaci a jejich další akce jen ublíží hospodářskému růstu, aniž by pomohly zkrotit cenové tlaky trvalejšího charakteru.

To nás vede k přesvědčení, že Fed sníží sazby dřív, než bude dosaženo současného inflačního cíle, tedy průměrných dvou procent, a FOMC (Federální výbor pro otevřený trh) poté stanoví nový cíl na tři procenta. To povede ke změně očekávání budoucí inflace a ke snížení reálných dluhopisových výnosů, což dál podpoří komodity.

V minulosti přitahovaly v období stagflace určité komodity zvýšenou pozornost. Příčin je několik:

- Zajištění proti inflaci: Tradiční komodity, jako zlato a stříbro, jsou považovány za pojistky proti inflaci. Ta sice ukrajuje z hodnoty papírových peněz, ale hmotný majetek, zejména drahé kovy, si díky rostoucí poptávce a cenám často zachová svou hodnotu.

- Diverzifikace: Ve stagflačním prostředí, kde mohou standardní finanční aktiva jako akcie podávat chabé výkony, se investoři často snaží svůj majetek diverzifikovat. Komodity nabízejí třídu aktiv s minimální korelací, která může v takovém období zlepšit výsledky vašeho portfolia.

- Úrokové sazby: V době stagflace se mohou centrální banky zdráhat zvyšovat úrokové sazby ze strachu, aby tím ještě nezpomalily růst. Díky slabšímu dolaru mohou být navíc komodity denominované v dolarech dostupnější pro zahraniční kupce, což může přinést zvýšení poptávky a tedy i cen.

- Reálné výnosy: V prostředí, kde z nominálních výnosů konvenčních finančních aktiv ukrajuje inflace, mohou hmotná aktiva, jako například komodity, přinášet kladné reálné výnosy. To je zvlášť výrazné, pokud ceny komodit rychle rostou kvůli omezené nabídce nebo silné poptávce.

Komoditní sektor je tvořen fyzickými aktivy a ceny jednotlivých komodit nezávisejí jen na poptávce, ale i na dostupné nabídce. Omezená nabídka se často promítá do tvaru forwardové cenové křivky, kdy je cena za okamžitou dodávku vyšší než cena dodávky pozdější.

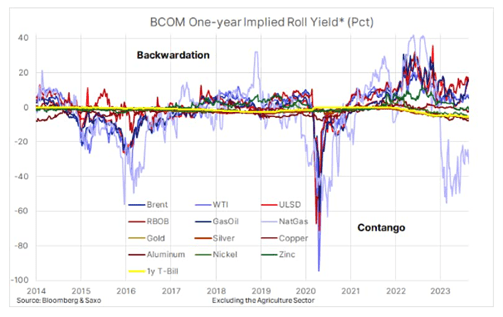

Čím napjatější je trh, tím větší prémii jsou obchodníci a spotřebitelé ochotni za okamžitou dodávku surovin zaplatit. Postupně klesající forwardová křivka se nazývá backwardace, jejím opakem je pak contango.

Backwardace je na komoditních trzích vcelku dobře zdokumentovaný jev. Komodity, které vykazují tento dlouhodobý trend, mívají nižší stavy zásob a jejich ceny mohou růst v reakci na růst poptávky, což s sebou nese také vyšší výnos.

Dobře zásobený trh bude za normálních okolností vždy ve stavu contango, kde vyšší budoucí cena odráží náklady na skladování, dopravu a v neposlední řadě na financování. Níže uvedený graf zachycuje spread mezi měsíčními a 12měsíčními kontrakty u nejvýznamnějších futures na energie a kovy.

Žlutá křivka představuje inverzní roční náklady financování, v současnosti kolem 5,3 procenta. Komodity, které se obchodují výš, vykazují určitý stupeň napětí, což je důležité, protože to může navzdory slábnoucím hospodářským vyhlídkám tlačit ceny výš. Z toho pak samozřejmě investorům plyne vyšší výnos.

Některé komodity, jako energie a zejména vzácné kovy jako zlato a stříbro, mohou v období stagflace získat výhodu, zatímco zemědělské produkty mohou být naopak ovlivněny negativně, protože jsou závislé na spotřebitelské poptávce, která může kvůli klesajícím příjmům a rostoucím nákladům klesat.

Totéž se dá říct o průmyslových kovech, i když vysoké náklady na financování, zaměstnance a ochranu životního prostředí spolu s trvalou poptávkou po kovech pro zelenou transformaci mohou některé z nich přesunout do kategorie komodit, které mohou na stagflaci vlastně vydělat.

Proto by podle nás měli investoři, kteří chtějí během stagflace investovat do komodit, postupovat selektivně a diverzifikovat své portfolio napříč různými sektory a regiony.

Ve výše uvedené tabulce naleznete výběr největších a nejvíce obchodovaných světových komoditních ETF, ať už se zaměřují na jednotlivé komodity, sektory nebo celé třídy aktiv. Komoditám se věnuje spousta ETF, takže tento seznam není ani zdaleka vyčerpávající a je spíše informačního a inspirativního charakteru.

První část obsahuje ETF splňující nároky tzv. UCITS. To je směrnice EU, která stanovuje legislativní rámec pro fondy sídlící a spravované v Evropské unii. Fondy splňující UCITS je možné nabízet soukromým subjektům a ty s nimi pak mohou obchodovat, protože splňují společné standardy řízení rizik a správy fondů, jež mají investory chránit před nevhodnými investicemi.

Druhá část tabulky obsahuje většinou ETF z amerických trhů, které směrnici UCITS nesplňují. Právě do této skupiny patří i ETF s největší tržní kapitalizací na světě. Jsou to zejména GLD a IAU, dva ETF zaměřené na zlato.

Za zmínku stojí, že od 1. ledna 2023, kdy americká IRS změnila daňové předpisy, přestalo Saxo i většina bank sídlících mimo USA nabízet přístup k hotovostnímu obchodování s cennými papíry PTP. Osoby se sídlem mimo USA totiž musejí navíc odvádět desetiprocentní srážkovou daň z hrubého výnosu z prodeje nebo převodu amerických PTP papírů a z obchodování s nimi.

Autor je hlavní komoditní stratég Saxo Bank

(Redakčně upraveno)