V důsledku bezprecedentní globální pandemie došlo na trhu s americkými vládními dluhopisy, jenž je tradičně vnímán jako bašta stability, k zásadní změně. 12. března 2020 byl svět amerických vládních dluhopisů náhle uvržen do chaosu. Primární dealeři, základní pilíře amerického trhu s vládními dluhopisy, byli zahlceni obrovským objemem prodejů.

V důsledku toho se výrazně zvýšil spread mezi nabídkou a poptávkou vládních dluhopisů, takže bylo čím dál obtížnější určit jejich férovou cenu. Fed na tuto krizi zareagoval přijetím mimořádných opatření. Nabídl dealerům masivní financování a inicioval výkup státních dluhopisů v hodnotě téměř bilionu dolarů realizovaný v průběhu pouhých tří týdnů.

Reakce amerického ministerstva financí: Zpětný odkup

Aby se do budoucna předešlo chaosu z března 2020 a ze září 2022, kdy došlo pro změnu k výkyvům a problémům s likviditou na trhu s britskými vládními dluhopisy, připravilo americké ministerstvo financí na rok 2024 program zpětného odkupu.

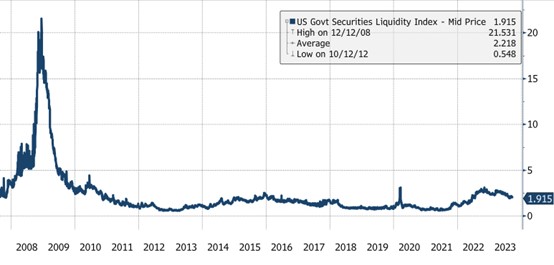

Tzv. US Government Securities Liquidity Index společnosti Bloomberg, který měří likviditu trhu, zůstal zvýšený a jeho úroveň připomíná krizové situace z března 2020 a přelomu září a října 2022.

Dalším ukazatelem rizika nečekaného snížení hloubky trhu je průměrný denní obrat na trhu s americkými vládními dluhopisy jako procento celkových nesplacených amerických vládních dluhopisů. To postupně kleslo z více než 12 procent na současná zhruba tři procenta.

Méně zmiňovaný mandát: Úloha Federálního rezervního systému

Fed běžně hovoří o svém dvojím mandátu, jenž spočívá v dosažení maximální zaměstnanosti a udržování stabilních cen, zároveň ale hraje klíčovou, i když méně medializovanou roli definovanou v § 2A Zákona o federálních rezervách. Tento mandát jej zavazuje k podpoře „mírných dlouhodobých úrokových sazeb“.

Nedávný výzkum z pera Darrella Duffieho zdůrazňuje kritickou úlohu, kterou hrají při změnách likvidity trhu s vládními dluhopisy kapitálová omezení primárních dealerů. Jakmile tato omezení přesáhnou 40 procent, začne se likvidita na trhu zhoršovat.

Když stoupají dál od 40 k 80 procentům, přestává být nelikvidita pouhou anomálií, protože překročí hranici, kdy ji lze připisovat jen rostoucí volatilitě dluhopisových výnosů.

Během své prezentace na sympóziu Economic Policy Symposium v Jackson Hole v roce 2023 zdůrazňoval Duffie význam toho, že musí být Fed neustále připraven začít vykupovat aktiva, aby udržel funkční trh. Podle Duffieho odhadů už objem nesplacených vládních dluhopisů kvůli exponenciálnímu růstu v letech 2007 až 2022 přesáhl nárůst kapitálu primárních dealerů téměř čtyřnásobně.

Obrovská cena kvantitativního uvolňování: Vyplácení úroků z rezerv

Zákon o federálních rezervách z roku 1913 měl zajistit „elastický“ měnový systém, který umožní bezproblémové transfery prostředků mezi bankovními depozity a oběživem, aniž by se to projevilo na peněžní zásobě.

Podle § 2A Zákona o federálních rezervách má Fed za úkol plnění tří cílů s využitím jednoho politického nástroje – udržování měnového a úvěrového růstu v souladu s potenciálem ekonomiky. To v minulosti znamenalo zejména nákupy státních dluhopisů za účelem posílení bankovních rezerv v dobách výběru peněz.

Po roce 2008 však přišlo kvantitativní uvolňování a pozornost se přesunula na dostatečné rezervy a vyplácení úroků z rezerv, což vyvrcholilo zrušením povinných minimálních rezerv v roce 2020. Podrobnější analýzu naleznete v tomto článku.

Finanční prostředí Fedu

To vede k věcnému dotazu: Může Federální rezervní systém dál jednat bez omezení, zatímco primární dealery svazují tato kapitálová omezení? V prvním pololetí roku 2023 vykázal Fed příjem z úroků ve výši 88,4 miliardy dolaru, ale také vynaložené úrokové náklady 141,8 miliardy dolaru. Po zohlednění 4,4 miliardy dolaru v provozních nákladech vykázal Fed ohromující ztrátu 57,4 miliardy dolaru.

Úročená aktiva tvořilo hlavně 5,5 bilionu dolaru ve vládních dluhopisech s výnosem 1,96 procenta a 2,7 bilionu dolaru v cenných papírech krytých hypotékou s úročením 2,20 procenta. Zároveň Fed vyplácel zhruba 4,9 procenta ze zůstatků bankovních rezerv v hodnotě tří bilionů dolarů a 4,8 procenta z dohod o zpětném odkupu v objemu 2,4 bilionu dolaru.

Kapitálová bilance Fedu činila pouhé 42,4 miliardy dolaru. Výše uvedené šestiměsíční ztráty by dokázaly americkou centrální banku bez problémů připravit o veškerý kapitál. Fed však kumulativní ztráty zaúčtoval jinak, označil je jako odložené pohledávky pod hlavičkou „převod výnosů pro státní pokladnu“.

U této odložené pohledávky přitom došlo k pozoruhodnému nárůstu. Ještě k 31. prosinci loňského roku činila 16,6 miliardy dolaru, k letošnímu 30. červnu 2023 už 74,7 miliardy dolaru a k 13. září úžasných 100,1 miliardy dolaru.

V rámci této převodní politiky poukazuje Fed americké státní pokladně veškerý čistý příjem po odečtení výdajů a šestiprocentní dividendy určené komerčním bankám, které jsou členy jedné z 12 distriktních Federálních rezervních bank.

Pokud jeho příjmy na pokrytí těchto nákladů nedostačují, k žádnému převodu nedojde, dokud příjmy tento deficit nepřesáhnou. Kumulované ztráty jsou vedeny jako aktiva, protože představují snížení budoucích závazků vůči státní pokladně.

Komplexní struktura Federálních Rezerv

Komerční banky, které jsou členy distriktních Federálních rezervních bank, musí ze zákona přispívat prostředky ve výši šesti procent svého kapitálu plus přebytků, z čehož jsou tři procenta hrazena předem a zbývající tři procenta až podle požadavků příslušné Federální rezervní banky.

V případě, kdy se distriktní Federální rezervní banka potýká s nedostatkem kapitálu, je oprávněna požadovat po svých členských bankách úhradu nesplacených tří procent a dalších šesti procent jejich kapitálu a přebytků, aby situaci napravila. Investoři do bankovního sektoru toto riziko často přehlížejí.

Rozklad portfolia: Nerealizované ztráty

K 30. červnu letošního roku obsahovalo portfolio SOMA (System Open Market Account – portfolio cenných papírů spravované Fedem v New Yorku, které drží aktiva nakoupená prostřednictvím operací na volném trhu v průběhu provádění měnové politiky, pozn. red.) nerealizované ztráty v tržní hodnotě 1,1 bilionu dolaru.

K těmto ztrátám došlo při výnosech 4,15 procenta z pětiletých a 3,84 procenta z desetiletých vládních dluhopisů. Tyto výnosy se následně zvýšily na 4,46 procenta a 4,3 procenta. Zhruba 47 procent portfolia SOMA Federálního rezervního systému má přitom splatnost vyšší než pět let.

Takže ztráty při tržním ocenění původní odhad 1,1 bilionu dolaru mohou ještě překročit. Budou-li totiž výnosy z dlouhodobých dluhopisů dál stoupat, protože bude Fed dál navyšovat sazby nebo se budou vydávat další státní dluhopisy, může se tržní ocenění nerealizovaných ztrát americké centrální banky ještě zvýšit.

Pobídky a výsledky: Dilema Federálního rezervního systému

V říši finančního rozhodování stále platí nadčasové moudro Charlese Mungera (americký miliardář, investor, podnikatel a bývalý realitní právník, pozn. red.): „Ukažte mi pobídku a já vám ukážu výsledek.“ V rámci složité souhry rolí Federálního rezervního systému na trhu se státními dluhopisy je ve hře mnoho pobídek a každá může vést k jiným výsledkům.

Jedna taková významná pobídka se týká úlohy Fedu při zajišťování správného fungování trhu se státními dluhopisy. O rozsahu této role se sice dá debatovat, ale je jasné, že když udeří krize, jako například v březnu 2020, Fed zasáhne.

Americká centrální banka musí počítat také s nutností zabránit další kumulaci ztrát. Řešení nerealizovaných ztrát ve výši tržního ocenění a obnova dobrého stavu portfolia SOMA mají zásadní význam. To s sebou nese jednoznačnou motivaci ke snížení krátkodobých úrokových sazeb, takže mohou krátkodobé výnosy klesat rychleji než dlouhodobé, což může mít na trhy zásadní vliv.

Možné další kroky

V takto dynamickém prostředí je značná pravděpodobnost, že v USA dojde ke snížení krátkodobých úrokových sazeb. Připravte se na to, že mohou krátkodobé výnosy klesat rychleji než dlouhodobé, a zvažte otevření dlouhých pozic na předním konci křivky státních dluhopisů.

Možné je i to, že Federální rezervní systém přestane vyplácet úroky z rezerv. Tím by na úrokových nákladech ušetřil miliardy. V takovém případě je však nutné počítat s možným opětovným zavedením povinných minimálních rezerv. Jejich obnovení by bylo nezbytné pro opětovné získání kontroly nad základní úrokovou sazbou.

Znamenalo by to ovšem výrazný odklon od současného přístupu a návrat k režimu před rokem 2008, kdy Fed řídil mezibankovní likviditu tím, že ovlivňoval dostupnost nadměrných rezerv prostřednictvím operací na volném trhu ve formě repo a reverzních repo operací.

Autor je specialista Saxo Bank na tržní strategie

(Redakčně upraveno)