Navíc chce americké ministerstvo financí ve druhém čtvrtletí zvýšit objem vydávaných kuponových dluhopisů na úroveň dosaženou zatím jen v dobách pandemie covidu-19. Vytvořilo by tak umělé dno, pod něž se výnosy z amerických dluhopisů patrně nepropadnou.

Kvůli diverzifikaci má i nadále smysl investovat do desetiletých amerických vládních dluhopisů, ale u dluhopisů s ultradlouhou durací bychom byli raději opatrní. Po výrazném oživení trhu, které v posledním čtvrtletí loňského roku srazilo výnosy 10letých dluhopisů z pěti procent na 3,78 procenta, začaly tyto výnosy opět stoupat a nyní již znovu přesáhly 4,20 procenta.

Trh s dluhopisy reaguje na ekonomická data, z nichž vyplývá, že bude pokračovat makroekonomický trend z roku 2023. Hospodářský růst se už šesté čtvrtletí po sobě drží nad trendovou linií. Trh práce je napjatý, zaměstnanost v lednu přesáhla očekávání všech ekonomů a meziroční růst mezd zůstává několik procentních bodů nad předcovidovými průměry.

Dezinflační trendy však zklamaly očekávání, boj s inflací se podle všeho protáhne a dosažení kýžené dvouprocentní inflace si může vyžádat delší období nadprůměrných úrokových sazeb.

Výše popsaný obrázek je ovšem v rozporu s prosincovou otočkou Fedu, po níž začaly futures na dluhopisy počítat s tím, že letos dojde k až sedmi poklesům sazeb. Teď už trh s obligacemi předpokládá, že Fed sníží sazby nanejvýš třikrát, což zhruba odpovídá bodovému diagramu z loňského prosince, ale to ještě neznamená, že klesne jeho volatilita.

Proč se výnosová křivka znovu zplošťuje a krátkodobé výnosy stoupají rychleji?

U výnosové křivky dochází k takzvaného medvědímu zploštění, když její přední konec stoupá rychleji než konec vzdálenější. Z toho lze vyvodit, že trh s obligacemi očekává, že Fed nebude postupovat tak agresivně, jak se předpokládalo, a sazby zůstanou „vyšší na delší dobu“, takže ekonomika zpomalí.

Vzdálenější konec křivky nestoupá tak rychle jako její konec bližší, protože rostou obavy, že se něco pokazí. Přesto dlouhodobé výnosy neklesají – očekává se, že si ekonomika povede dobře.

Tento vývoj však bude s největší pravděpodobností pouze krátkodobý. Navzdory tomu, že v prosinci docházelo k značnému růstu a jádrová i celková inflace se držely vysoko nad třemi procenty, zakreslil Fed do tehdejšího bodového diagramu na tento rok tři očekávané poklesy sazeb.

Implicitně nám tak sděluje, že budou sazby snižovány preventivně, ještě než se inflace vrátí ke kýženým dvěma procentům. Proto lze v době, kdy začne Fed snižovat sazby, očekávat strmější výnosovou křivku s nižšími krátkodobými výnosy.

Vzdálenější část výnosové křivky však zůstává velkou neznámou, protože přímo nekoreluje s monetární politikou a závisí i na řadě dalších faktorů, například na inflačních očekáváních.

Představují 4,3 % z 10letých amerických vládních dluhopisů férový výnos?

V případě výnosů z 10letých dluhopisů vidíme tři možné scénáře:

Boj proti inflaci jsme vyhráli. Ekonomika vstoupí do recese, což si vyžádá agresivní snižování úrokových sazeb. V takovém případě se mohou výnosy z 10letých dluhopisů propadnout na tři procenta až 3,5 procenta.

Důvod je jednoduchý: Federální rezervní systém bude agresivně snižovat sazby a dosáhne svého dlouhodobého cíle 2,5 procenta dřív, než se předpokládalo. Tento vývoj s sebou přinese strmější křivku, kde se výnosy z 10letých státních dluhopisů stabilizují 80 až 100 bazických bodů nad dlouhodobější sazbou bodového diagramu.

Boj proti inflaci jsme vyhráli. Ekonomika se má o co opřít a trh práce zůstává napjatý. V takovém případě musí trhy počítat s vyšší neutrální sazbou po delší dobu. Kdyby se pohybovala kolem tří procent, odpovídalo by to výnosům z desetiletých dluhopisů zhruba 4-4,5 procenta, což je jejich současná výše.

Inflace zůstává i nadále neústupná. Jestliže máme tento problém, nezáleží už tolik na tom, jestli se ekonomická aktivita drží, nebo upadá. Fed totiž nebude moci důsledně snižovat sazby a výrazně se zvýší pravděpodobnost, že provede další otočku a začne sazby naopak opět zvyšovat.

Soudě podle futures na obligace neklesne základní úroková sazba v příštích deseti letech pod 3,75 procenta. Pokud by tomu tam skutečně bylo, mají desetileté výnosy prostor vyšplhat se znovu až na pět procent či ještě výš.

Další vydávání státních dluhopisů jako divoká karta

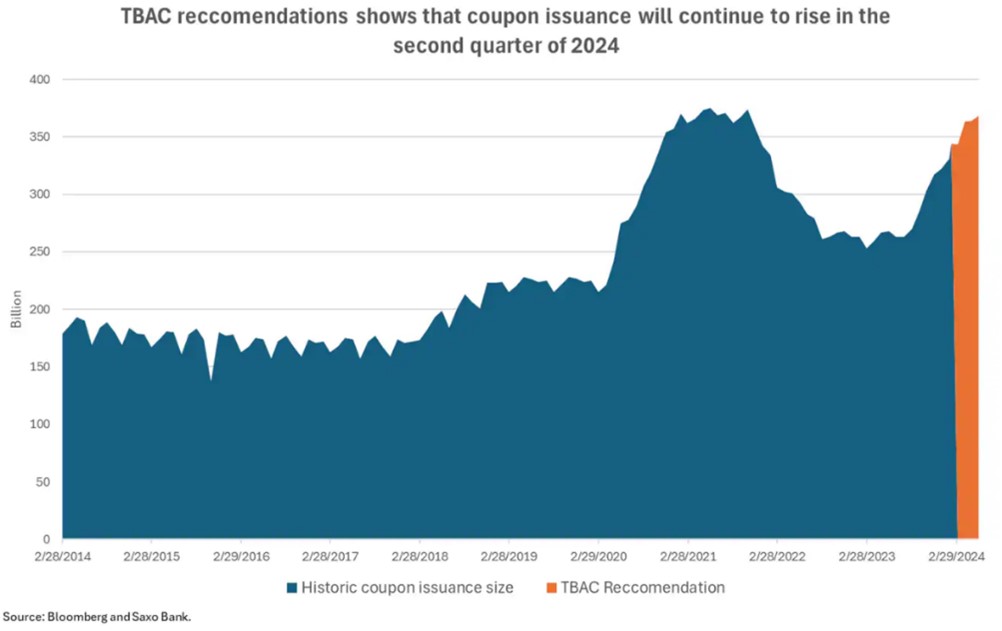

Zatímco se Fed chystá začít snižovat sazby, americké ministerstvo financí se připravuje zvýšit objem vydávaných kuponových dluhopisů a poukázek (vládních dluhopisů s nejméně dvouletou splatností, pozn. aut.).

Budoucí vývoj americké monetární politiky je sice zatím nejistý, jisté ale je, že ministerstvo financí bude muset v příštím čtvrtletí a po zbytek roku zvýšit objem vydávaných kuponových dluhopisů.

Z posledních finančních údajů americké komise TBAC (Treasury Borrowing Advisory Committee) vyplývá, že se objem těchto dluhopisů vydaných ve druhém čtvrtletí zvýší na více než 1 bilion dolarů. Komise očekává, že se jen ze květen prodají kuponové dluhopisy v hodnotě 368 miliard dolarů, tedy o pouhých sedm miliard méně, než bylo měsíční maximum v dobách pandemie.

S umístěním těchto instrumentů nevidíme problém, ale vznikne tak umělé dno, pod které nebudou moci dlouhodobé sazby klesnout.

Přesto si musíme uvědomit, že pokud bude inflace nadále neústupná, je tady možnost, že se vydávání dluhopisů problémem stane. V tom případě by mohli investoři spekulující na růst výnosů vyžadovat vyšší prémii za splatnost a dlouhodobé výnosy by prudce stouply.

Co to znamená pro moje portfolio?

Americké státní dluhopisy zůstávají i nadále cenným nástrojem pro diverzifikaci rizika portfolia. Dezinflační trendy a pozvolnější postup Fedu hovoří pro delší duraci. Neústupná inflace si však může vyžádat pomalejší rozvolňování monetární politiky, což by ohrozilo dlouhodobé instrumenty s pevným výnosem.

Podle nás má smysl investovat do 10letých amerických státních dluhopisů, protože nabízejí atraktivní poměr rizika a výnosu. Pokud by 10leté výnosy za rok stouply o 100 bazických bodů na 5,3 procenta, ztratil by držitel těchto dluhopisů 2,7 procenta.

Kdyby však výnosy ve stejném období o 100 bazických bodů klesly, vynesla by mu taková pozice zhruba 12 procent. V případě ultradlouhých durací je však lepší být opatrný, protože výnosnost těchto instrumentů závisí na rychlém a agresivním snižování sazeb.

Autorka je specialistka Saxo Bank na dluhopisy

(Redakčně upraveno)

Ilustrační foto: Depositphotos.com